令和8年度(2026年)税制改正大綱で所得税はどうなったの?

<プロフィール・ご依頼>

Contents

令和8年度(2026年)税制改正大綱発表

先日、12月19日の金曜日、令和8年度(2026年)の税制改正大綱が発表されました。

毎年この時期に、来年以降の税制がどうなったのかを与党自民党から発表されますが、今回は日本維新の会や国民民主党の意見も踏まえ、それらを取り入れた中で、より国民に寄り添った税制改正がされたのでしょうか?

我々の生活と直結している所得税について、具体的にどのように変わったのかを確認します。

改正で所得税はどうなったの?

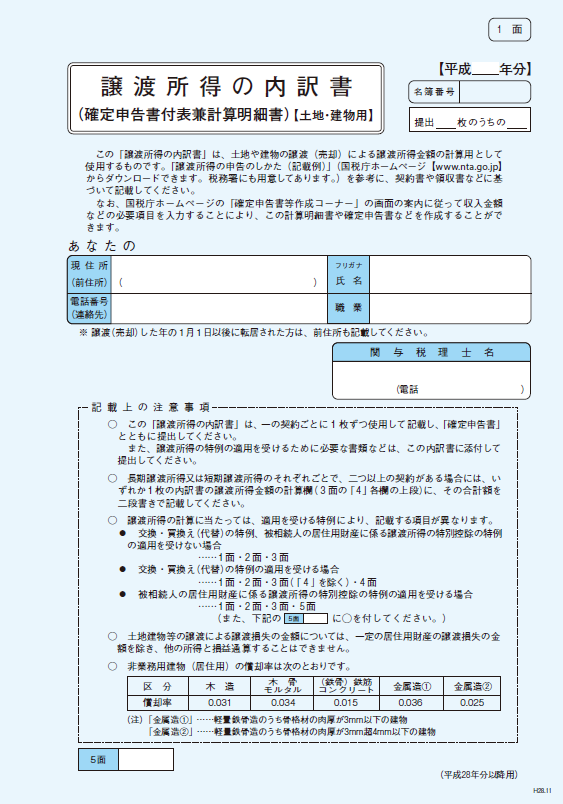

住宅ローン控除3年延長

- 10年→13年(認定住宅などに限る)

- 控除率 0.7%

- 借入限度額 4,500万円(認定住宅の新築の場合)

まず住宅ローン控除について、家を買うために住宅ローンを組んだ人であれば、住宅ローン控除を受けることができます。

住宅ローン控除は、生命保険料控除や社会保険料控除などの所得控除ではなく、税額控除であるため、税金そのものを減らす効果があります。

そのため、節税対策としては比較的大きな効果があります。

ただし、控除を受けられるからといって安易にローン組んで買うのはリスクが伴います。

あくまで家が欲しいという前提があり、その上で住宅ローン控除が付いてくるボーナス的なものと考えるとよいでしょう。

改正の中身ですが、これまで控除期間が10年間だったものが13年に延長されています。

認定住宅など、国の定めた基準をクリアした住宅であれば、13年間、毎年控除を受けることができます。

控除率は0.7%です。

以前は1%の時期もありましたが、現在は0.7%となっています。

限度額は住宅の性能によって異なります。

最もグレードの高い認定住宅を一定の要件であれば5,000万円が上限となり、そこから4,500万円、3,000万円、2,000万円と段階的に下がっていきます。

住宅ローン控除は、初年度は確定申告が必要です。

お勤めの方であれば、2年目以降は年末調整で控除を受けることができ、確定申告は不要です。

暗号資産の分離課税化

- 所得税15%、住民税5%

- 繰越控除3年

- 総合課税の暗号資産は、特別控除なし、2分の1適用なし、損失に係る損益通算なし

以前は仮想通貨と呼ばれていましたが、現在は暗号資産と呼ばれています。

これまで暗号資産は市民権が十分に得られていなかったため、売却時は総合課税で課税されており、株式よりも高い税率が適用されていました。

しかし、取引環境が整備され、市民権を得たと国が判断したことから、総合課税から分離課税へと変更されました。

これにより、上場株式と同様に、所得税15%、住民税5%、合計20%で課税されます。

そのため、これまで含み益があっても高額な税金を懸念して売却できなかった方も、売りやすくなるでしょう。

ただし、この分離課税が適用されるのは、取引所を通じた特定暗号資産に限られます。

取引業者を通じていない特定暗号資産以外については、従来どおり総合課税となります。

総合課税の場合は、特別控除や2分の1課税はなく、損益通算もできません。

ひとり親控除の拡充(令和9年分所得税〜)

ひとり親控除は、35万円から38万円へ引き上げられました。

教育資金一括贈与に係る贈与税非課税の廃止

- 令和8年3月31日で終了

教育資金一括贈与は、祖父母世代から子や孫の世代への資金移転を促す目的で設けられていました。

しかし今回の税制改正により、一旦区切りをつけることとなりました。

口座の開設や金融機関での手続きなどの煩雑さもあり、利用率がそれほど高くなかったことも背景にあると考えられます。

令和8年3月31日をもって新規受付は終了します。

それ以前に口座を開設していた方については、残額について引き続き非課税の適用を受けることができます。

所得税の基礎控除(令和8年以降)

今回の改正で決まったのは、令和8年分の基礎控除です。

2025年の所得税確定申告で使う基礎控除は、すでに前回の令和7年改正で決まっています。

令和8年分

- 58万+4万で62万(合計所得2,350万円以下)

- 特例による加算額あり

所得税の基礎控除は、58万円から4万円引き上げられ、62万円となりました。

さらに、所得に応じた加算額があり、62万円に加算された金額が基礎控除額となります。

令和7年分

所得132万以下の人なら48万から95万に増えています。

これを知らずに、例年通りふるさと納税をしたものの、課税所得ゼロになった結果、住民税がゼロになってふるさと納税による減税がなくなった人はたくさんいらっしゃるかと。

とはいえ、返礼品いただいてますし、住民税ゼロになったのであれば、それはそれで良いのではないでしょうか。

配偶者・扶養親族の合計所得要件

- 基礎控除に合わせて58万以下→62万以下に引き上げ

配偶者控除や扶養控除を受けるための所得要件も、基礎控除の引き上げに合わせて、58万円以下から62万円以下へと引き上げられました。

これにより、家族内でも働く余地が広がり、就労を促す国の方針がうかがえます。

給与所得控除

- 最低額 65万→69万(令和8年〜)

給与所得控除の最低額も、65万円から69万円に引き上げられました。

令和8年分から適用されます。

青色申告特別控除(令和9年分〜)

- 55万控除→65万控除

- 65万控除→75万控除

- 売上1,000万超かつ、簡易な簿記だと10万円控除なし

令和9年分から適用される青色申告特別控除については、これまでの55万円、65万円といった控除額が、それぞれ65万円、75万円へ引き上げられます。

一方で、これまで誰でも受けることができた10万円控除については、事業所得や不動産所得の売上が1,000万円を超え、かつ簡易な簿記の場合には適用されなくなります。

「売上が1,000万円を超えるくらいの規模なら、ちゃんと複式簿記による記帳をしてね」と。

複式簿記では、現預金や売掛金といった資産、借入金、未払金といった負債も含めて記帳する必要があります。

会計ソフトを導入していれば、複式簿記は比較的容易に対応できます。

売上が1,000万円を超えるようであれば、会計ソフトの導入は必須といえるでしょう。

住民税の住宅ローン控除

- 所得税額から控除しきれない額を、所得金額の5%、最高9.75万円の範囲内で個人住民税から控除する

住宅ローン控除については、所得税から控除しきれなかった金額がある場合、その残額を住民税から控除することができます。

限度額は、所得金額の5%で、最高9.75万円となります。

いずれか低い金額が限度となります。

食事代支給の所得税の非課税

- 月額3,500円→月額7,500円上限

- 給料に加算しても通勤費のように所得税の計算上、含めない

従業員に支給する食事代について、これまでは月額3,500円までが所得税非課税とされていました。

これが月額7,500円まで引き上げられました。

給料に加算して支給しても、通勤手当と同様に所得税の課税対象にはなりません。

給与を増やしたいものの、税負担を懸念している経営者のかたにとっては、有効な制度といえるでしょう。

従業員さんにとっても、実質的な手取りが増えるので喜ばれます。

インパクトはそれほどナシ

今日は、令和8年度税制改正大綱のうち、個人に関わる所得税についてお伝えしました。

大きなインパクトのある制度変更はありませんが、細かな改正がいくつか行われています。

申告ソフトや会計ソフトを導入していれば、計算自体はソフトが対応してくれるため、実務上大きく困ることは少ないでしょう。

最低限の知識として、頭の片隅に入れておけば十分かと思います。

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>