65万円控除のハードルはそれほど高くない。青色申告で自分がいくらの控除を受けているのか確かめよう<No 411>

<プロフィール・ご依頼>

Contents

10万円 or 65万円?

今日は12月22日。

今年も残すところあと9日です。

早い人なら確定申告の準備を始めているでしょう。

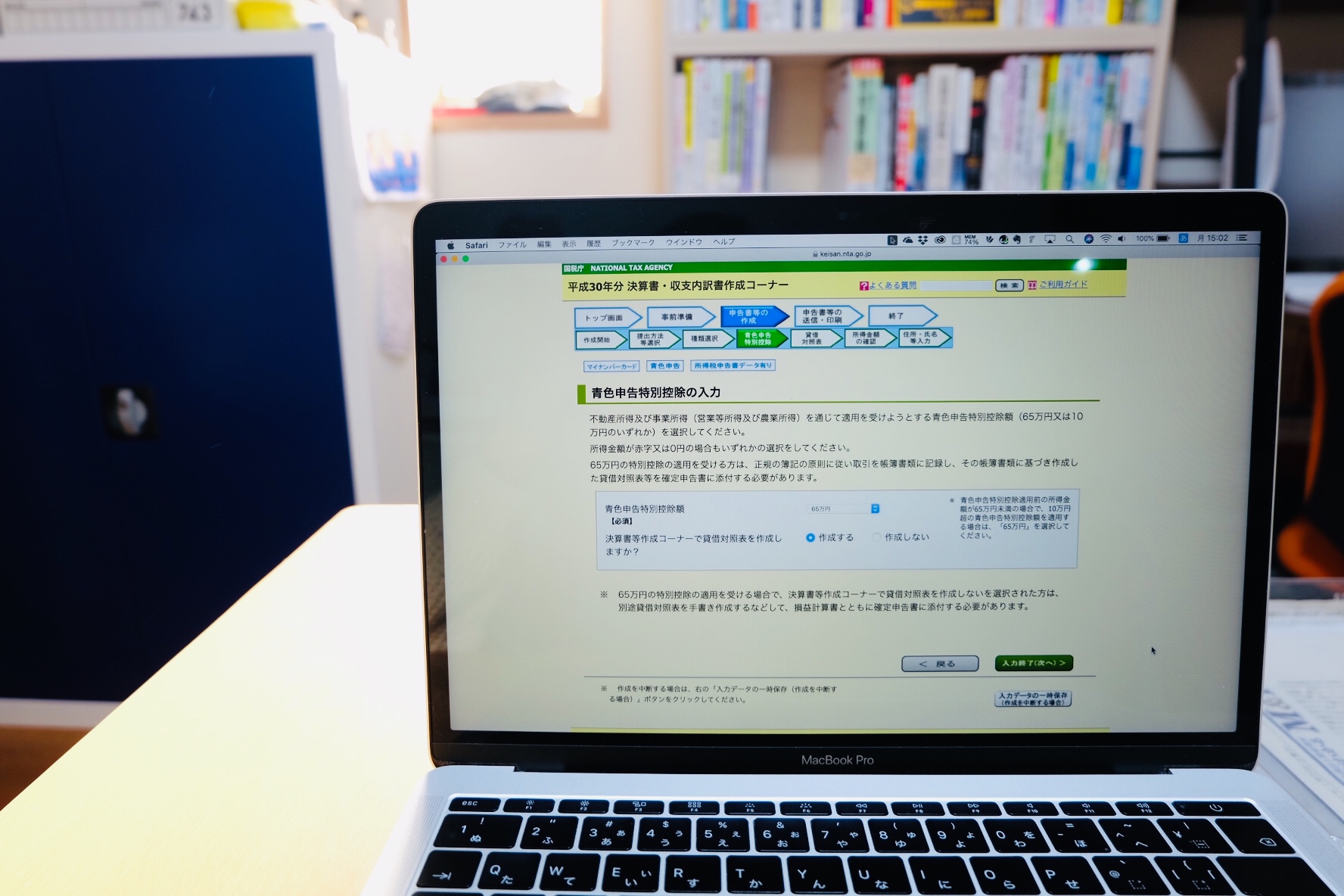

- 自分でe-Taxを利用する

- 自分で税務署に行く

- 税理士に依頼する

それぞれいらっしゃると思いますが、「65万円の控除」は受けていますか?

青色申告をしている事業であれば、

- 10万円の控除

- 65万円の控除

のいずれかを選択することができます。

勤務時代、勤めた事務所では、65万円控除を採用することはほぼ皆無で、10万円控除ばかりを採用していました。

当時は、「右に習え」でしたが、もっとお客様目線になれなかったのかと今は思います。

自分が「65万円控除」か確認する

青色申告をするには開業した日から2ヶ月以内に、税務署に届け出なければなりません。

(1/15までの開業なら3/15まで)

もちろん2ヶ月を超えても届け出ることはできますが、その年は白色申告になり、

青色申告は翌年からになります。

65万円控除を受けるには?

青色申告になるといくつかの特典があります。

その一つが先ほどの「青色申告特別控除」です。

簡易な簿記(後述)であれば10万円の控除だけですが、

複式簿記で次の要件を満たせば65万円の控除を受けることができます。

- 正規の簿記の原則

- 貸借対照表の提出

- 期限内申告

など。

正規の簿記の原則とは

特に読まなくてもいいですが。所得税法施行規則57条第1項によると、

「資産、負債及び資本に影響を及ぼす一切の取引を正規の簿記の原則に従い、

整然と、かつ、明りょうに記録し、その記録に基づき、貸借対照表及び損益計算書

作成しなければならない。」と記されています。

読んでもなんだかよくわかりません。

そこで10万円と65万円の関係を図にしてみます。

これで、「貸借対照表」が必要なのはわかりますが、「貸借対照表が何なのか」がわかりません。

貸借対照表って?

損益計算書では、「売上」「仕入」「経費」「利益」など、その1年に稼いだ儲けがわかります。

対して貸借対照表では、「資産」「負債」「資本」と、儲けを得るための資金がどこからやってきて、どうなったかを示します。

これだけを聞くと、経理にたずさわっていない人であれば、「むむむっ」となりますが、

フリーランスや個人事業主であれば基本を抑えるだけで貸借対照表はそれなりのカタチになります。

抑えるポイント

ポイントは、

- 現金と預金を期末残高と合わせる

- 期末の売掛金と買掛金を記載する

- 事業用の車など「減価償却費の明細」の期末残高を記載する

- 差額は元入金にして「貸借(たいしゃく)」を一致させる

これができたら立派な貸借対照表です。

現金と預金

現金帳を付けていれば、期首(1月1日)と期末(12月31日)現在の残高を「現金」の欄に記載します。

期首の残高は、前年の期末から繰り越されている金額です。

)数字は加工しています

預金も同様に、通帳の期首と期末残高を記載します。

当座であれば「当座預金」に、普通預金なら「その他の預金」に記載します。

売掛金と買掛金

現金商売でなければ、売掛金と買掛金がないか確認しましょう。

売掛金は、年内に発生した売上のうち年末までに回収できなかった掛けの残金です。

既にモノを売ったり、サービスの提供をしたならば、

たとえ請求書の発行が翌年になっても年内の売上になります。

12月の請求書の締め日から末日までの売上を確認しましょう。

買掛金も同じです。

「減価償却費の計算」の期末残高を記載する

青色決算書の3ページには「減価償却費の計算」と書かれた償却資産を記載する欄があります。

車など事業用の資産としてこの明細に記載していれば、

未償却残高(期末残高)を貸借対照表に記載します。

車であれば「車両運搬具」、機械であれば「機械装置」の欄です。

差額は元入金にして「貸借(たいしゃく)」を一致させる

貸借とは、簿記用語で「借方(かりかた)」と「貸方(かしかた」を合わせた言い方です。

ここでいう借方とは、左側の資産の部分です。

なので、逆の右側が貸方になります。

この借方の合計と貸方の合計が一致することを「貸借一致」と言います。

そして、簿記が正確に行われていれば、必ず「貸借一致」します。

ただし、会社と違って個人では、プライベートのものも混在します。

これを調整する役割が「元入金」にあります。

(厳密に言うと、「事業主貸」「事業主借」も)

なので、貸借一致させるために、元入金に差額を入れて調整します。

次からチャレンジしよう

自分でここまでできれば充分です。

それでも、キツいと思ったら会計ソフトを導入しましょう。

逆に、導入しているのにもかかわらず、65万円控除を採用していないのなら注意です。

次の申告からチャレンジしましょう!

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>