Contents

相続・生前対策に関するご相談・申告

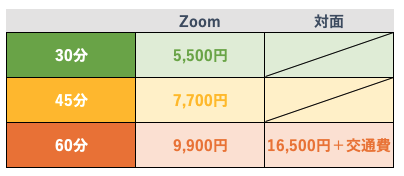

対面・オンラインによるご相談

オンラインで話せる便利な時代になりましたが、対面で顔を見て話をしたいというお客さまもいらっしゃるかと存じます。

また、オンラインに不慣れな方も。

そんなかたのために、相続に関するご相談については、オンラインだけでなく対面によるご相談も承っております。

実際に、お会いしてからご依頼の判断をしていただくことができます。

遠方にも対応

近畿圏だけでなく、遠方にもお伺いできる体制を整えています。

大手事務所との違い

歴史のある事務所や大規模事務所には歴史や実績ではかないません。

ただ、大手事務所だと、職員ひとりあたり1度に10件以上の案件を抱えることも少なくないと聞きます。

その点、私は一度に多くの案件は抱えません。

常に抱える案件の数は最大2件まで、3件以上になれば、目の前のお客さまに集中するためにお断りします。

流れ作業ではなく、お客さまにより添えられるよう心がけています。

担当者の顔が見えるか

初回の面談は税理士が行い、以降はスタッフが担当する。

といったことはいたしません。

最初から最後まで私(山本)が担当いたします。

これまで1,800日以上更新しているブログや税務記事、あるいはYou Tube動画(音声アリ)での話しぶりからご判断いただければ幸いです。

You Tube

- 相続時精算課税で基礎控除110万併用と生前贈与加算ナシ<令和5年度税制改正大綱対応>

- 暦年贈与廃止される?2023年からの生前贈与対策<令和5年度税制改正大綱対応>

- タワマン節税で最高裁判決。総則6項で相続人が負ける5つのポイント

- 子や孫へ居住用土地を提供するなら、賃貸・贈与・譲渡それとも相続で?

- 結局、どうなった?暦年贈与廃止 / 令和4年度税制改正大綱から解説

- 親の老いを感じたら遺言の前にやっておくべき2つの契約

- 暦年贈与廃止リスク・2022年からできること

- 暦年贈与廃止リスク・2021年にできること

生前対策

個別相談

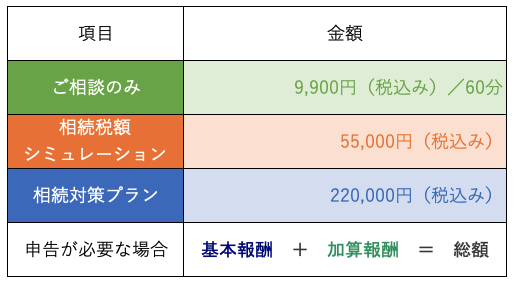

申告書の作成方法、概算税額の算出は含まれておりません。

概算税額の算出をご希望のかたは、相続税額シミュレーションまたは相続対策プランをご利用ください。

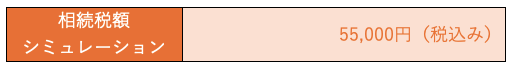

相続税額シミュレーション

現状把握のため、お客さまからヒアリングし税額の計算を行います。

判定の結果、相続税の申告をされる場合は、申告報酬総額から当該報酬をマイナスします。

画地補正、現地調査、役所調査は行いません。

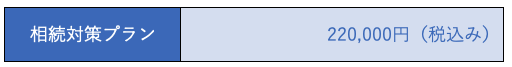

相続対策プラン

相続税額シミュレーションを踏まえて、具体的にどのような生前対策があり、どの程度の効果があるのかご説明します。

- 遺産分割対策

- 納税資金対策

- 節税対策

それぞれのメリット・デメリットを踏まえた上で、お客さまの意向に沿ったプランを

ご提案いたします。

相続対策プランには、相続税額シミュレーションが含まれます。

現地調査、役所調査は行いません。

相続税の申告に関するご案内

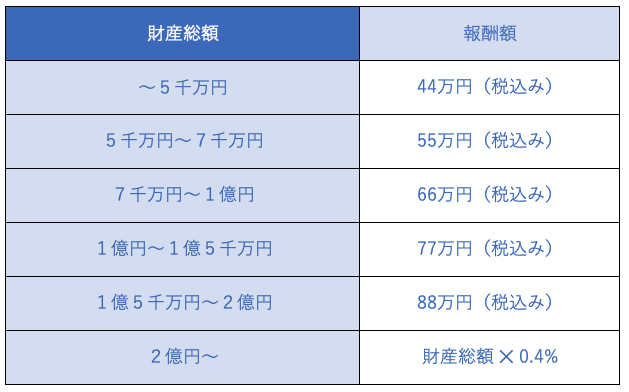

基本報酬

財産総額の1%

このHPからお申し込みのかたに限り、下記価格を設けております。

財産とは、現金・預貯金・土地・建物・生命保険金・株などをいいます。

財産総額は借入金など負債の控除前、かつ、小規模宅地の特例など各種特例適用前の金額となります。

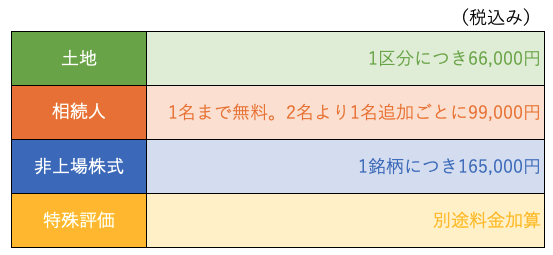

加算報酬

* 相続人

- 1名の場合 加算なし

2名の場合 99,000円 ✕ 1名=99,000円

3名の場合 99,000円 ✕ 2名=198,000円

* 中小企業のオーナー社長がお亡くなりになると、

オーナー所有の自社株(非上場株式)が相続財産となります。

非上場株式は、相続税法では「取引相場のない株式」

と呼ばれ独自の評価方法によって株価を計算します。

* 特殊評価

- 広大地の評価 20万円

- 土壌汚染地の評価 10万円

- 無道路地の評価 5万円

- その他の特殊評価 20万円

など通常とは異なる評価が必要な場合。

* 特急料金

- 申告期限まで一ヶ月 基本報酬✕1.5

申告期限まで三ヶ月 基本報酬✕1.2

報酬一覧

添付書類について

お申し込みまでの流れ

- 申込フォームからご相談内容を記載の上、お問い合わせください。

- こちらからメールにて見積金額をご連絡いたします。

- 報酬のお振込をお願いいたします。

- 日程・場所のご連絡。

- 当日のご相談

- 判定・申告書の提出

お申し込み

こちらの申込フォームからお願い致します。

なお、無料相談は行っておりません。

動画制作・有料広告・営業代行・記帳代行・外部コンテンツ紹介による提携など、ご依頼を装ったあらゆる営業は固くお断りいたします。