暦年贈与廃止はいつから?2021年にできること<No 1302>

<プロフィール・ご依頼>

)ご先祖様のお墓参り

Contents

制度の適用は2022年から

近頃、贈与のご相談を受けることが増えてきました。

というのも、2021年度の税制改正にて、納税者に有利な贈与税の特例が一部変更されたからです。

巷では、次の2022年度改正で暦年贈与がなくなるのではないかという声も挙がっています。

上の世代から下の世代へ資金移動を加速させ、経済を活性化させるというのが国の大義名分であり。

実際のところは、税収アップを狙っているのでしょう。

暦年贈与の廃止と合わせて、3年以内だった生前贈与加算が、5年や10年になるという声も聞かれます。

どのみち、改正されたとしても、制度の適用は2022年以降。

2021年にやれることを考えてみます。

2021年12月10日 令和4年度税制改正大綱が発表されました。

そのなかで、暦年贈与について言及されていますので、一部抜粋して掲載します。

今後、諸外国の制度も参考にしつつ、相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直すなど、格差の固定化防止等の観点も踏まえながら、資産移転時期の選択に中立的な税制の構築に向けて、本格的な検討を進める。

あわせて、経済対策として現在講じられている贈与税の非課税措置は、限度額の範囲内では家庭内における資産の移転に対して何らの税負担も求めない制度となっていることから、そのあり方について、格差の固定化防止等の観点を踏まえ、不断の見直しを行っていく必要がある。

以上になります。

この文言から、今回は暦年贈与は廃止とはなりませんでしたが、次回以降、段階的に改正されていくようですね。

「不断の見直し」って言ってますしね。

暦年贈与廃止リスクに対して、2021年にできること

暦年贈与とは?

まずは、基本的なところからお伝えします。

歴年贈与は、その年一年間に受けた贈与額によって贈与税を計算し申告する制度です。

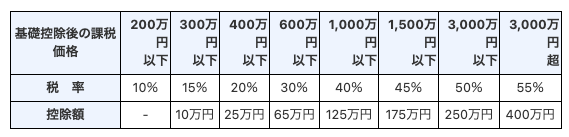

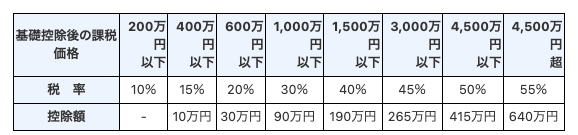

税率は一律ではなく、所得税のように贈与の額が増えるごとに税率も高くなります。

計算式は、一般の場合と両親や祖父母から贈与される特例があり、特例の方が安くすむように設定されています。

)一般の場合 国税庁HPより (以下、同様)

)特例の場合

最も低い税率は10%ですが、税率を乗じる前に110万円の基礎控除を差し引くことができます。

故に、年間110万円以下であれば贈与税はゼロになります。

ちなみに、贈与税を払うのは、あげた方ではなく、もらった方です。

もらった方が、もらったお金から支払います。

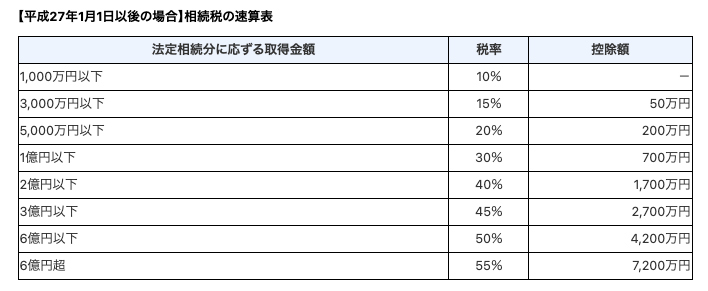

一般的に、贈与税の税率は、相続税の税率よりも高いと言われていますが、これも財産額によりけりで。

相続税の税率は、ご覧の通り10%から55%まであります。

1億円の相続財産がある場合の税率は30%ですが、こまめに暦年贈与すれば10%から20%の税率で贈与できるので、資産家の方なら贈与税を払った方が安く資産の移転ができます。

ただし、現金以外は小さくわけづらいのが難点です。

相続時精算課税制度とは?

暦年贈与だと贈与の額が増えるごとに税額も増えます。

その点、相続時精算課税制度なら、

- 税率は一律20%(2,500万円を超える部分について)

- 2,500万円まで無税で贈与できる

といったメリットがあります。

まとまった金額をいっきに贈与したい場合に使えます。

ただし、何年たっても相続税に加算されるというデメリットもあります。

故に、節税対策というよりも、課税の繰延(支払いの先延ばし)に過ぎません。

使えるケースとしては、

- 将来に値上がりが見込まれる資産

- 誰に相続するか確定させる

ときくらいでしょうか。

ご年配の方でも、遺言書をつくることを敬遠される方は多少なりともいらっしゃいます。

遺言書がないと、遺産分割そのものがスムーズにいかないこともあるでしょう。

そうしたときに、精算課税であっても資産を移転させておけば、ご子息への意思表示にもなります。

以上、暦年贈与と精算課税について、基本的なところを解説しました。

特例が適用できるか?

迫りくる税制改正に対して、今やれることはあるのか?

贈与をするのなら、まずは特例が使えないか検討します。

住宅取得資金の贈与を受けた場合の非課税

人生、一番大きな買い物といえば家でしょう。

1,000万円以上するような買い物はそうそうありません。

ローンを組んで家を買えば、住宅ローン控除が使えます。

両親や祖父母から贈与してもらったお金で家を建てれば、住宅取得資金贈与の特例が使えます。

前者は所得税が、後者は贈与税が減税されます。

住宅取得資金贈与は、年度によって控除額が異なります。

消費税10%で買えば、

- 2019年4月1日〜2020年3月31日で契約・・・2,500万円(省エネ住宅はプラス500万円)

- 2020年4月1日〜2021年3月31日で契約・・・1,000万円(同上)

まで無税で贈与ができます。

贈与を受ける側には要件あります。

- 両親又は祖父母からの贈与

- 20歳以上(2022年4月1日より18歳以上)

- 所得2,000万円以下(一定の場合、1,000万円以下)

- その他一定の要件

この適用を受けた住宅についてローン控除を受ける場合、贈与を受けた額を控除する注意が必要です。

住宅取得のための贈与を受けたら。「住宅取得等資金の贈与税の非課税」と「精算課税」のどっちがお得?<No 186>

住宅取得資金の贈与。消費税8%で、家を建てるときの注意点<No 6>

教育資金の一括贈与を受けた場合の非課税

住宅に並んでお金がかかるのが教育資金でしょう。

大学から私学に行けば、生涯ひとりあたま1,000万円かかるとも言われています。

小学・中学・高校からだとそれ以上にかかります。

- 年齢30歳未満まで

- 1,500万円まで(学校以外は500万円まで)

- その他一定の要件あり

使用用途は学費に限られますが、塾やお稽古ごとでも500万円までは認められています。

銀行や証券会社などに専用口座を設けそこでお金を管理・支払いする必要があります。

子や孫が30歳になった時点で使い残した額については通常の贈与税がかかります。

相続開始時点で使い残した額は相続財産となり、前回の改正により2割加算を適用することになりましたが、両親や祖父母からの援助を受けられるのであれば、率先して適用したい制度です。

結婚・子育て資金の一括贈与を受けた場合の非課税

教育資金一括贈与と似た制度で、資金の用途が結婚や子育てにかかるお金に限ります。

- 両親・祖父母からの贈与

- 20歳から50歳未満

- 1,000万円まで(結婚については300万円まで)

- その他一定の要件あり

子や孫が50歳になった時点で残ったお金には贈与税がかかります。

相続開始時点で使い残したお金にはついては、相続により取得したものとみなされます。

2割加算の対象になるのは、教育資金一括贈与と同じです。

暦年贈与を続ける

まずは、特例が適用できないか検討し、できないなら暦年贈与か精算課税の選択となります。

暦年贈与、一時に大きな額を贈与すると高い税率に当たるので、贈与税も高くなります。

前述の通り、将来の相続財産を見積もって、相続税の税率よりも低いのであれば、多少贈与税を払ってでも贈与した方が節税になります。

贈与税を払いたくないのなら、

- 110万円以下の贈与

- 相続時精算課税制度

の2択しかありません。

暦年贈与をコツコツするのが地味ではありますが、一番確実でリスクもありません。

しかし、前回の税制改正から贈与税増税の兆しがみられています。

次回の改正では暦年贈与廃止になる可能性も無きにしもあらず。

ただし、いきなり廃止にすることは考えにくいので、生前贈与加算の3年がより長くなるところから変わってくるのかなと。

そうなると、有利な制度は使えるうちに使っておくのが得策でしょう。

- 特例は使えるうちにつかっておく

- 暦年贈与も使えるうちにつかっておく

- 相続時精算課税制度は今後も使えるので急がなくてもいい

ただ、暦年贈与をいっきに使うと税率は上がるので贈与税は増えます。

複数年に分けると、基礎控除の110万円をその都度使うことができ、かつ、税率も抑えられます。

対して、暦年贈与がいつ終わるのかわかりません。

未確定のことを判断するのは難しいですが、基本、基礎控除の恩恵を受けるために暦年贈与は続ける。

その上で、相続税の試算ができるのであれば、相続税と贈与税の税率を天秤にかけ、多少贈与税を払ってでも贈与する。

現行、3年以内とはいえ生前贈与加算がある限り、相続間際の贈与には相続税がかかります。

そう考えると、贈与税を払う払わないにかかわらず、早めに動いたほうがいいのはかわりありません。

贈与しすぎない

祖父母世代の財産を子や孫世代に贈与しすぎて、生活資金が枯渇してしまうと本末転倒です。

親や祖父母思いのご子息なら心配ありませんが。

晩年にひもじいい思いをしながら生きるのは避けたいものです。

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>