オーナーチェンジ物件の土地建物の内訳がわからない場合の計算方法<No 1197>

<プロフィール・ご依頼>

)投資用マンション(イメージ)

Contents

建物価額がわからない

土地と建物を一括で買った場合、それぞれの価額が明らかになっていないことがあります。

特に、オーナーチェンジ物件のような投資用マンションなど。

建物の内訳がわからないと、購入時や売却時の税務処理が困ります。

購入時であれば減価償却費の計算に、売却時には簿価の算定に必要です。

建物価額がわからない場合の算定方法をお伝えします。

土地建物の内訳がわからない場合の計算方法

売買契約書に記載された金額

まずは、契約書に記載された金額を確認します。

- 土地 〇〇円

- 建物 △△円

との記載があれば、△△円を建物の購入価額とします。

契約前の書類では一括表示であっても、契約書ではそれぞれ分けて記載されていることもあるので確認が必要です。

消費税額から割り戻して計算した金額

契約書に内訳表示がなくても、消費税額だけ記載されていることがあります。

そんなときは、消費税額を10%で割り戻した金額に、1.1を乗じて計算します。

(例)土地・建物 104,000,000円(消費税額 4,000,000円)

との記載があれば、

- 4,000,000 ÷ 10%=40,000,000円

- 40,000,000 × 1.1=44,000,000円

- 建物 44,000,000円

- 土地 104,000,000円−44,000,000=60,000,000円

となります。

固定資産税評価額で按分

契約書に内訳も消費税も記載がない場合は、固定資産税評価額の割合で按分して計算します。

固定資産税評価額を知るには、固定資産税の評価証明書を所在地の役所に発行してもらいます。

- 窓口・・・1件 300円

- コンビニ・・・1件 200円

[aside type=”normal”]

- 窓口交付は、運転免許証か健康保険証などの身分証明書が必要

- コンビニ交付は、マイナンバーカードが必要[/aside]

対応市町村は多くなったとはいえ、全国的に限られているので、事前に市町村サイトにて確認してからにしましょう。

大阪市なら他にも郵送やオンライン申請も対応していますが、マイナンバーがあればコンビニが一番早いでしょう。

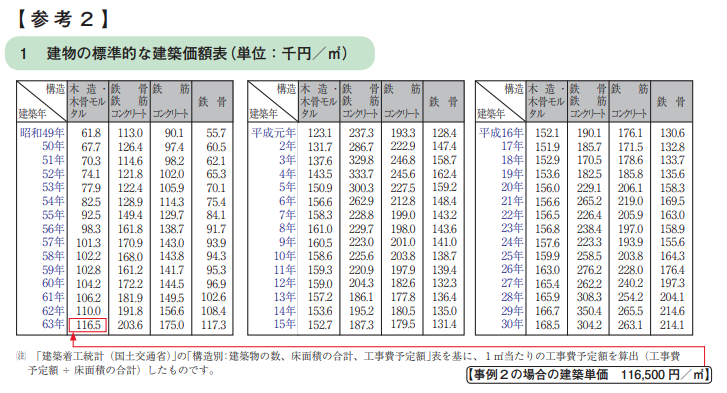

建物の標準的な建築価額表から求める

国税庁は、譲渡所得の申告手引に、「購入時の契約において建物と土地の価額が区分されていない場合」の建物価額の算定方法を掲載しています。

建築単価×床面積ー既償却額=建物価額

① 建築単価は次の表に照らして求めます。

表の例示では、昭和63年に建築された木造・木骨モルタルであれば、建築単価は116,500円となります。

これに床面積を乗じて新築時の建物価額を計算します。

床面積が50㎡であれば、

116,500✕50㎡=5,825,000円となります。

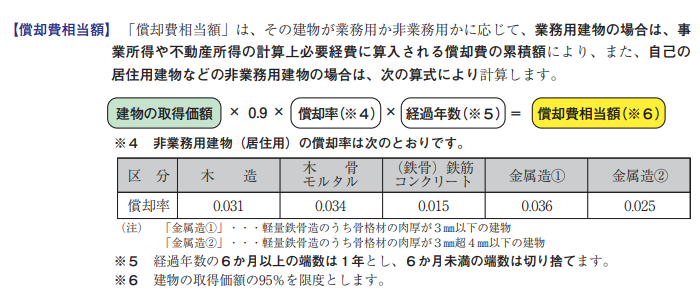

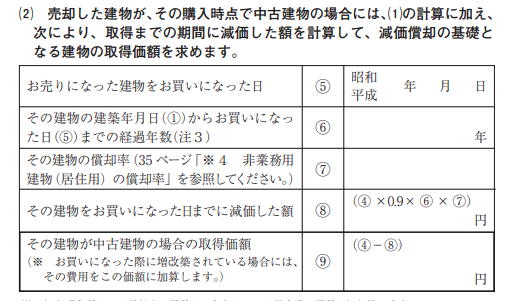

② 既償却費

新築時から中古物件の購入時に至るまでのあいだに建物の価値は減少しています。

この減少額を減価償却費といい、新築時の建物価額からマイナスします。

減価償却費を計算するためには、

- 新築時から物件購入時までの経過年数

- 建物の償却率

が必要になります。

経過年数は、6ヶ月以上の端数は1年とし、6ヶ月未満は切り捨てます。

償却率は、次の表から選びます。

経過年数と償却率を次の算式当てはめて計算すれば、建物価額がわかります。

自分で仕上げて、専門家に見てもらう

投資用マンションとはいえ、そうそう何度も計算することはないでしょう。

えいやっと仕上げてしまうのも良いですし、仕上げたあとで不安なら専門家に見てもらうのも良いしょう。

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>