Contents

法人成りコンサルティング

顧問でなくてもご依頼いただけます

税理士との顧問契約がなくてもかまいません。

聞きたいときに、聞きたいことが聞ける。

そんなサービスです。

個別相談との違いは、聞いて終わりでなく、お客さまが今後もできるようになることを目的としています。

対象となる方

- これから事業を始める方

- フリーランスの方

- 個人事業主の方

ご相談いただいた方の声

T・O さま(カフェにて)

Q どんなことで悩んでいましたか?

A 現在の収入やその他の条件で、個人のままがいいのか、法人成りするほうがいいのか。また、自分なりに考えた法人設立のメリットデメリットについて大枠が外れていないか、大きな抜け漏れがないか不安でした。

Q 何がきっかけで、このサービスを知りましたか?

A 上記を解決するために相談できる税理士さんをネットや知人の紹介で探していました。最初は不動産に強い税理士さんを探していたのですが、私の規模が小さくあまり合わなさそうだと感じたため、(不動産以外の部分で)フリーランスの法人成りに詳しそうな大阪近辺の税理士さんとしてネット検索でホームページを見つけました。

Q 当サービスを知って、すぐに申し込みましたか?

もしそうでなかったら、どんなことが不安でしたか?

A ホームページを拝見してから2週間ほど検討して個別相談に申し込みました。私のような小規模にやっている者でも相手にしてもらえるかなと少し敷居が高く感じられたので他ももう少し探していました。

Q いろいろなサービスがある中で、なぜ当サービスを選ばれたのですか?

A フリーランスに強く、料金が明確だったから。ホームページの個別相談ページの「対象者」「ご相談内容」が自分にぴったり当てはまっていると思えたから。「敢えて有料にして6つめの答えをご用意します」というのも良かったです。

Q 実際に相談されて、いかがでしたか?よかったこと・うれしかったこと・参考になったことはありましたか?

A まずは、真剣に話を聞いていただけて有難かったです。私が知識のないところは基本の基本のような所まで戻って説明して下さったので理解しやすかったです。また、パワーポイントでまとめられていたので、各税率の比較など口頭で聞いても理解しづらい点が視覚的で分かりやすかったです。最後にその資料もいただけたので後から見返すことができて良かったです。

M・Y さま(カフェにて)

Q どんなことで悩んでいましたか?

A 法人化すべき具体的な理由が知りたい

Q 何がきっかけで、このサービスを知りましたか?

A ネット検索

Q 当サービスを知って、すぐに申し込みましたか?

もしそうでなかったら、どんなことが不安でしたか?

A 一度、別の税理士事務所の無料相談を受けてから申し込みした

Q いろいろなサービスがある中で、なぜ当サービスを選ばれたのですか?

A 無料相談では、疑問点に対する具体的な解消に至らなかったため

Q 実際に相談されて、いかがでしたか?よかったこと・うれしかったこと・参考になったことはありましたか?

A 具体的な金額を一覧形式でご提示いただき、具体例をもとに、なぜ法人化すべきかの理由が明確になった

サービス

税金試算

- 法人税がかかるのか?

- 消費税はどれくらいになるのか?

- 所得税はかかるのか?

- 住民税は高くならないか?

- 社会保険料はどれくらいになるのか?

- 法人成りするとしたら、どのタイミング?

- 法人設立にかかる費用

- 法人税申告依頼費用

Excelを使い、過去3年の数値と法人成り後の数値を比較します。

資産形成

- 小規模企業共済の効果

- 中小企業倒産防止共済(経営セーフティ共済)の効果

- 老齢年金の効果

- iDeCoの効果

- NISA・つみたてNISAの効果

役員報酬の設定

- 法人成り後の所得税と法人税のバランスをチェック

- Excelを使い、4つの報酬パターンを作成し、妥当な金額を算出します

- 役員報酬により変動する社会保険料の金額も加味したトータルで判断します

- 役員報酬を変更する場合の注意点

- 事前確定届出給与(役員賞与)の注意点

面談方法

- Zoomによるオンライン(Zoom以外も対応)

- カフェにて対面(大阪市内限定)

- お客さま事務所にて対面(大阪市内限定)

- メール(3往復以内のやり取り)

50%返金保証

万一、コンサルティングが十分でない場合は、その旨をお知らせください。

料金の50%を返金いたします。

とはいえ、お客さまの予想を超える回答を心がけていますので、その心配には及ばないはずです。

こちらからのメールに返金口座と「50%返金希望」と書いて返送してください。

24時間以内(土日祝の場合は、翌営業日)に返金いたします

コンサルティングを行った日の翌月の同じ日付までの1ヶ月となります。

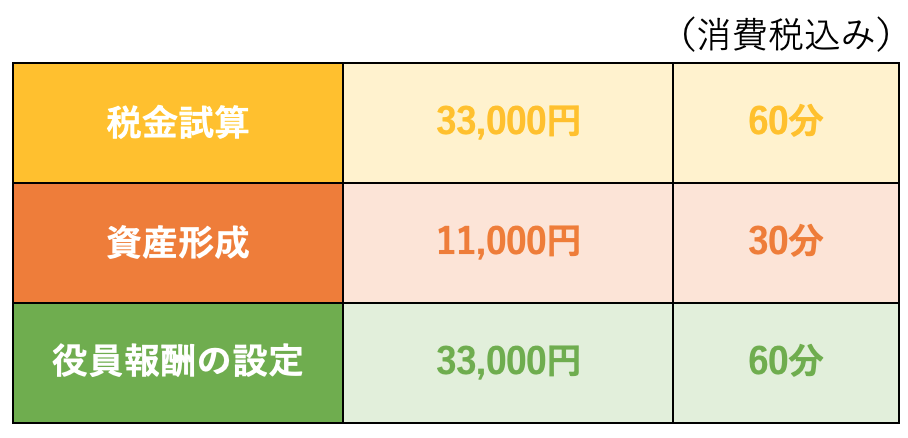

料金

その他の料金につきましては、こちらから

50%返金保証付き

お支払い方法

- お振り込み

- クレジットカード

ご相談までの流れ

- 申込フォームから必要事項をご記入の上、送信ボタンを押してください。

- こちらからメールにてご連絡いたします。

- 料金の決済をお願いいたします。

- ご相談の日取り・面談方法を決め、コンサルティングの詳細を聞き取ります。

- 当日のコンサルティングとなります。

お申し込み

こちらの「法人成りコンサルティング 申込フォーム」からお願いいたします。

無料相談は行っておりません。

動画制作・有料広告・営業代行・記帳代行・外部サイトへのリンク依頼など、ご依頼を装ったあらゆる営業は固くお断りいたします。