外注費か給料か?人件費にまつわる税務調査対策

<プロフィール・ご依頼>

)外注費か給料か?人件費にまつわる税務調査対策

Contents

税務署が必ず見るポイント

前回に引き続き、税務調査対策について。

税務調査の対象となる税金は、会社だと、

- 法人税

- 消費税

- 源泉所得税

の3つ。

フリーランスや個人だと、法人税が所得税となり、同じく3つです。

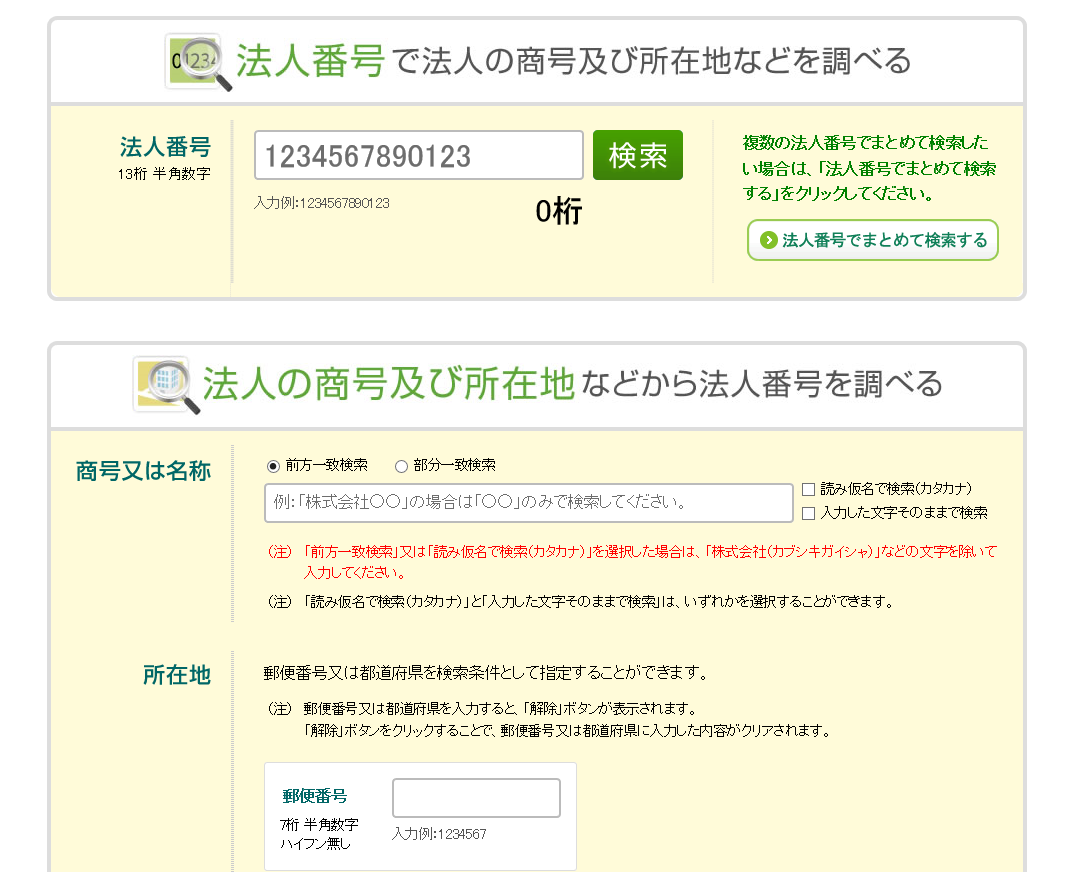

消費税は、売上1,000万を超えてる課税事業者に限りますが、今後、インボイス制度が始まると1,000万未満でも関わることになるでしょう。

免税事業者がインボイス登録で簡易課税を選ぶときの有利不利判定<令和5年度税制改正大綱対応>

免税事業者がインボイス登録しないという選択<令和5年度税制改正大綱対応>

インボイス開始までの「免税事業者」の動きかた<No 1407>

調査時に税務署は、どの分野についても見ていくのですか、1日(場合によっては2日)という限られた時間のなかで、効率よく間違いを発見したいでしょうから。

1つ見れば、3つの税金に関わる項目を重視します。

その一つが人件費です。

外注費か給料か?人件費にまつわる税務調査対策

外注費にするなら外せないポイント

人件費と言うと、給料や役員報酬をを思い浮かべるでのはないでしょうか?

給料や役員報酬は、人件費の筆頭ですが、これら以外にも外注費という人件費があります。

給料や役員報酬は、組織内部の人に対して支払うものであり、外注費は外部の事業者に対して支払う人件費です。

この人件費、本来、給料とすべき支払いを外注費としていると、適正な税金の計算ができなくなります。

その多くが、本来支払う税金よりも少なく申告しています。

税務署は、そうしたところを重点的に見ていきます。

では、どういった見方をしていくのか?

指揮系統がどちらにあるか?

外注費は委任や委託契約であるのに対して、給料は雇用契約で取引されます。

委任や委託は、事業者である相手が、独立しており、独自の指揮系統を持って動いているということ。

対して、自社の管理下で動いているのであれば、それは雇用契約になります。

よくあるところでいえば、現場作業のひとり親方であるとか、複数店舗を運営するヘアサロンの従業員など。

そこで働いている人は、給料としていただいているつもりでも、事業者が外注費として処理しているケースがあります。

とはいえ、いくら外注費として経理処理していても、支払う事業者の管理下で働いていれば、それは雇用関係と判断されます。

その都度、業務が発生しているか?

委任や委託の外注だと、仕事が発生するごとに、契約を交わします。

どの現場で、どれだけの業務を行って、どれだけの報酬が発生したのか?

- 請求書

- 領収書

- 納品書

- 契約書

名称に関わらず、現場ごとの詳細が記載された資料を作っているかどうか?

これらがキチンと行われていれば、外注費として体をなしていますが、なければ雇用契約=給料として判断されるリスクは高まります。

給料と判断されるとどうなるのか?

次の、給料のところで見ていきます。

給料を払ったらやるべきこと

雇用契約は、指揮系統が人件費を支払う側にあるので、支払う側の管理のもとで働くことになります。

交わす書類は、外注先とだと請求書や領収書だったのが、給料明細となります。

他にも、支払う側の自社内で、

- 源泉徴収簿

- 給与台帳

- 扶養控除申告書

をつくり・保管する義務があります。

給与計算や源泉徴収事務は雇った会社が行い、年末調整もします。

日払い・月払い、いずれにしても、支給される金額のなかから源泉所得税を天引きして支給し、天引きした源泉所得税は、毎月または半年ごとに納めます。

ポイントは消費税

税金の計算上、外注費と給料で大きく異なるのは消費税の計算です。

外注費として支払った人件費に消費税は含まれますが、給料や役員報酬には含まれていません。

消費税を申告する上での計算は、

- 売上に含まれる消費税 ー 仕入・外注・経費に含まれる消費税

で計算します。

つまり、外注費として経理すると、国に納める消費税が少なく済むということです。

これを目当てに、自社の管理下にあるにも関わらず、外注費として経理する事業者がいます。

税務署は、これを是正し増える税額を目当てに調査に入ります。

外注費として経理していた人件費が給料と認定されてしまうと、消費税が増えるだけでなく、給料に対して本来天引きし納付するはずだった源泉所得税も追徴されてしまいます。

また、日雇いのところを月給として源泉所得税を天引きしていたりすると、これも追徴の対象となります。

日雇いと月給だと、源泉所得税の金額が異なるので。

また、扶養控除申告書を事業者が管理・保存しているかどうかも。

源泉徴収税額表の甲欄は、この扶養控除申告書が提出されている場合に使えるのであって、事業者が回収できていないのであれば、割高の乙欄で天引きしなければなりません。

外注費を給料で経理するのは簡単ですが、適正に経理していないと、税務調査の指摘され修正申告の対象となります。

いいとこ取りの罪は重い

今日は、外注費と給料にまつわる税務調査対策についてお伝えしました。

いいとこ取りをしようと思って、その都度、判断が異なると実質と申告内容にズレが生じます。

ズレが生じると追徴税額となるリスクは高まります。

人件費を支払うのあれば、実質に沿った書類の作成・保存や経理が必要になります。

税務調査で、「知らなかった」は100%通りません。

わからなければ、税務署へ聞くなり、プロに依頼するなりしておきましょう。

<メルマガ「社長の仕事術」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>