相続空き家3,000万円控除の適用可否。マンションは適用あるのか?

<プロフィール・ご依頼>

)相続空き家3,000万控除、マンションは適用あるの?

Contents

居住用財産の3,000万円控除

相続により取得したマンションを売って譲渡益が発生した場合、居住用財産の3,000万円控除が使えるのか?

その名称に居住用とある通り、居住用財産の3,000万円控除は、

・自分の名義で

・自分が住んでいなければ

適用できません。

相続により取得したのであれば、取得した当時は、亡くなった被相続人が住んでいます。

相続人である自分は住んでいないので、居住用とはならず。

ただ、売れずに空き家のままだと、空き家ばかりになって、住宅市場が活性化しません。

その対策として、相続人が住んでいなくても、相続により取得した住居であれば、一定の要件のもと、別の3,000万円控除が使えます。

それが、「被相続人の居住用財産(空き家)を売ったときの特例」です。

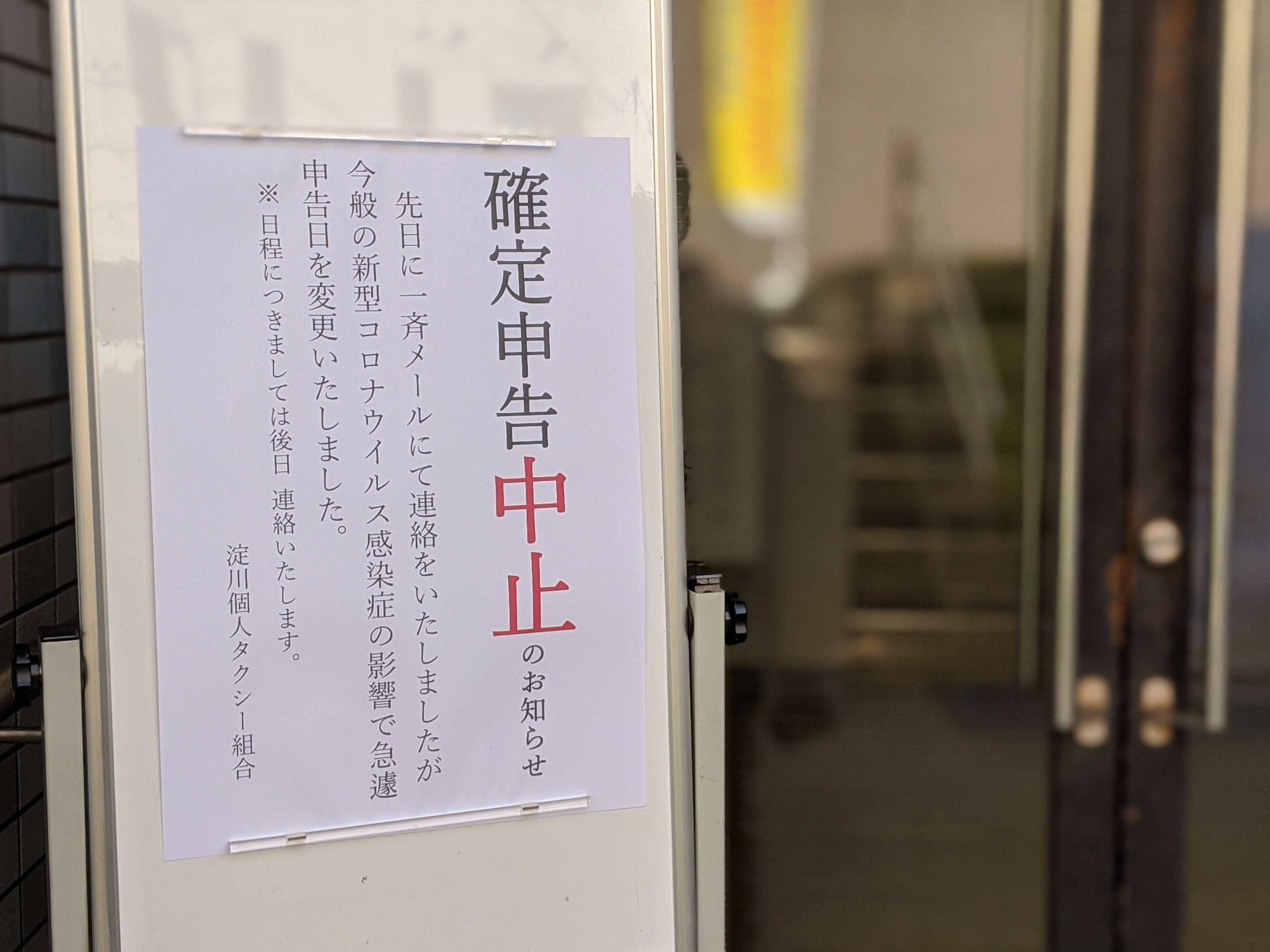

相続空き家3,000万円控除の適用可否。マンションは適用あるのか?

「空き家特例」や「空き家3,000万円控除」と言われるこの控除。

居住用財産の特例と同じく、譲渡益から3,000万円まで控除することができます。

家屋と敷地の要件

大きく3つあります。

- 昭和56年5月31日以前に建築されたこと

- 区分所有建物登記がされている建物でないこと

- 相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと

昭和56年を境にしているのは、その年に建築基準法の改正があったからです。

改正により耐震基準が厳しくなり、古い耐震基準の家屋は震災で壊れやすいので、国としては早く潰して更地にしたいのでしょう。

区分所有建物登記がされている建物とは、マンションのこと。

よって、マンションだと、この空き家特例の適用はありません。

国が更地にして欲しいのは、古い一戸建て家屋が建っている敷地です。

マンションは、一室空き家になろうが、他の居住者がいると更地にすることはできません。

その他の要件

家と敷地の状態以外にも、要件がいくつかあります。

- 相続又は遺贈により取得したこと

- 空き家であったこと(事業、貸付、居住されていない)

- 耐震基準を満たしている

- 相続開始から3年を経過する日の属する年の年末までに売っている

- 売却代金が1億円以下

- 収用などの特例を受けていない

- 売却先が親族や関連会社でない

早めに売れればいいですが、3年経過するとダメです。

売れないからといって、当面、貸したりするとこれも適用不可となります。

3の耐震基準を満たすのが、もっとも骨が折れる作業でしょう。

耐震基準を満たすためには、数百万円のリフォーム費用がかかります。

更地にして売ってもいいですが、更地にするにも費用がかかります。

敷地面積によって異なりますが、100万から200万くらいは軽くかかるでしょう。

空き家特例を受けるためには、それなりの費用負担は避けられません。

国としても、「それなりの出費をして痛みを感じた人には考慮してあげるよ」というメッセージが込められているのでしょう。

適用できるかどうかの判断

空き家特例と居住用の3,000万円控除。

どちらも3,000万円控除できますが、要件は多岐にわたるので、適用できるかどうかの判断は難しいもの。

節税コンサルティングでは、こうした特例の適用可否についてもご相談承っています。

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>