インボイスによる消費税2割特例と還付申告の注意点

<プロフィール・ご依頼>

Contents

2割特例なら簡単?

昨年からスタートしたインボイス。

もうすぐイチ年になります。

個人でも、法人でも、申告一回済ましていれば、ある程度の流れはつかめているでしょう。

今年から事業をはじめたかたであれば、注意しておかなければいけ

「2割特例なら簡単じゃん」

そう思って、経費にかかるインボイスの判定をせず、通常の経理だ

インボイスによる消費税2割特例と還付申告の注意点

それは、消費税の還付申告をするときです。

消費税の計算方法は、

1、原則課税(本則や一般とも言います)

2、簡易課税

の2つがあります。

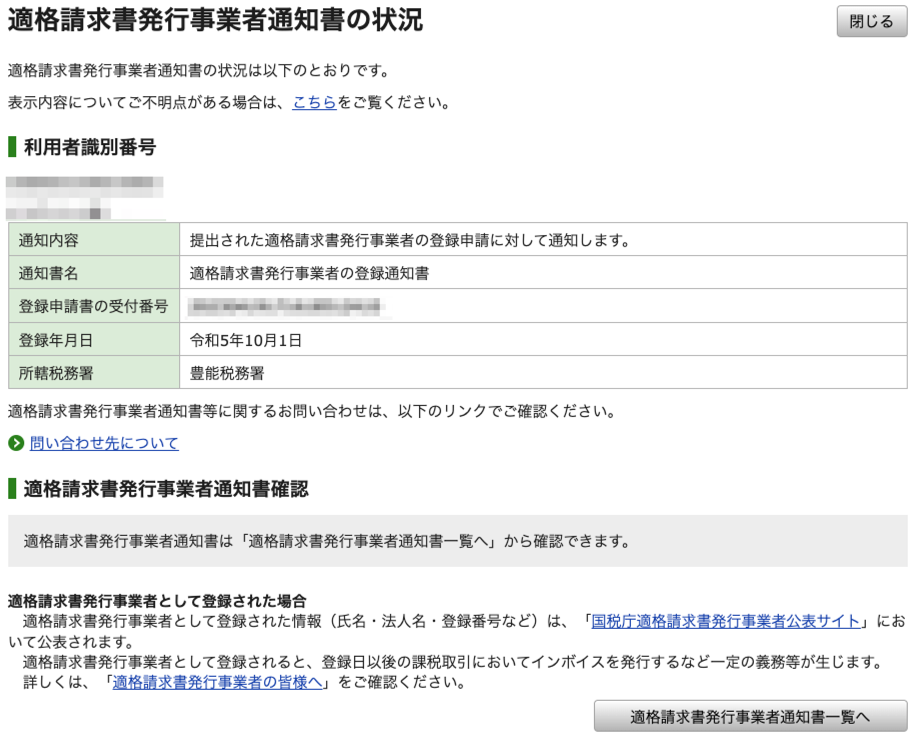

実際には、「ありました」であって、ここに、インボイス申請書の提出をきっかけに消費税の課税事業者になった人(法人)だけ、2割特例が使えるようになりました。

この2割特例は、売上にかかる消費税の2割だけ支払ったらいいの

税込みの売上が110万なら、それにかかる消費税は10万円。

10万円の2割の2万円を確定申告で納めたらいいわけです。

(三年限定ですが・・)

しかし、独立初年に店舗を改装したりして、大きな設備投資をした

還付申告が受けられるのは、1の原則課税のみ。

他の2と3では還付申告はできません。

そして、原則課税を受けるとなると、消費税がかかっている(非課税や対象外を除く)あらゆる経費について、インボイスありorなしを、普段の経理からやっておかなければならないのです。

これをやらず、「自分は2割特例だからインボイス判定しない」としていて、申告時期になってから還付を受けたいとなると、1年分の経費についてインボイスの判定をあわててやることになるのです。

これは是非とも避けたていただきたいところです。

還付申告受けるならインボイス判定

還付申告を受けるのであれば、「原則課税=インボイス判定をしな

面倒くさいと感じたら、外注するのも1つ。

顧問や相談、承っています。

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>