令和元年分の消費税申告書は迷宮。手書きはせずにe-Taxサイトを利用しよう<No 946>

<プロフィール・ご依頼>

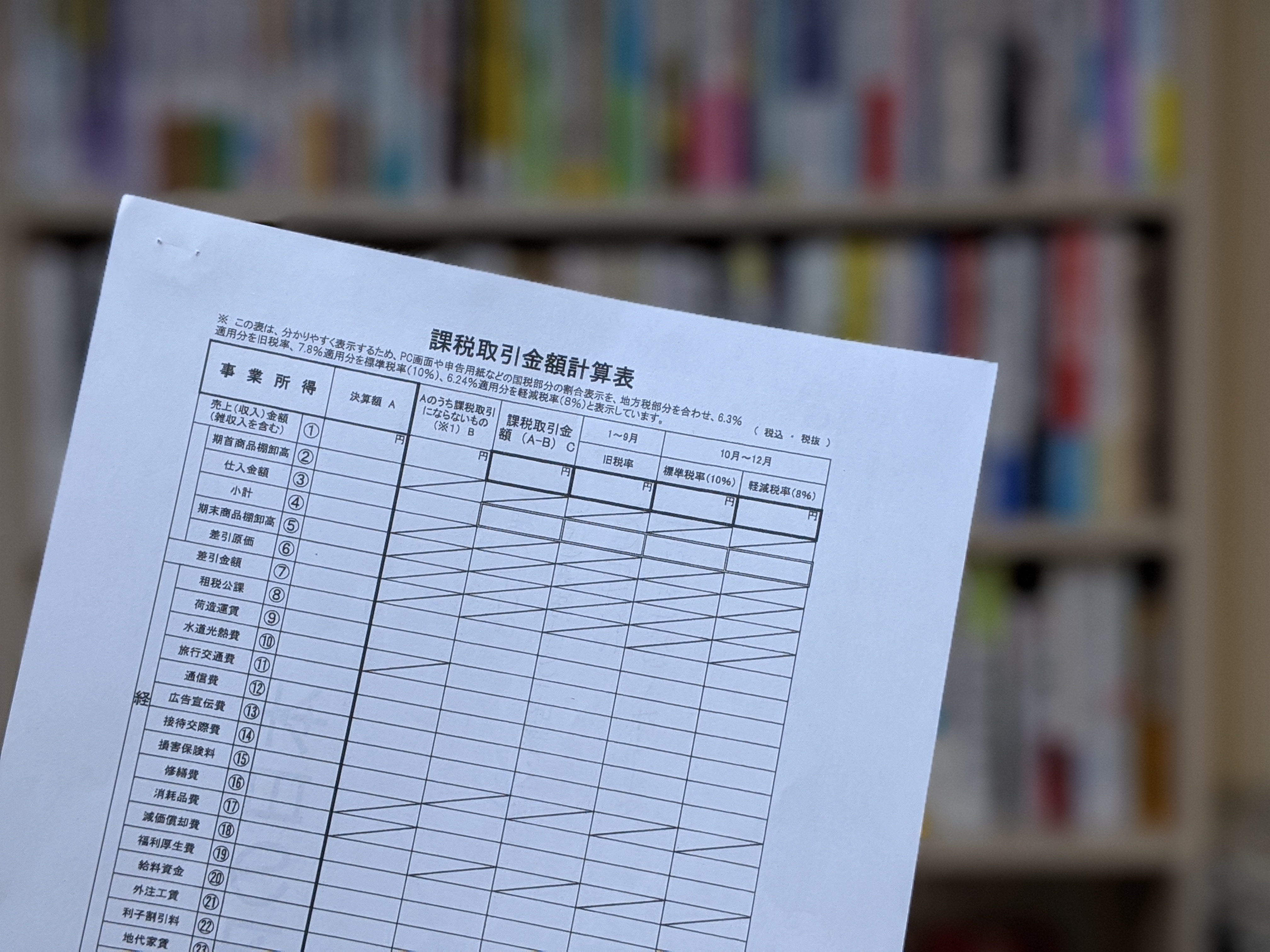

)課税取引金額計算表

Contents

令和元年分の消費税申告書は迷宮

2019年10月からの増税により消費税が8%から10%になりました。

これに伴い税務署へ提出する消費税申告書とその付表は、

8%と10%が混在することで、その計算式はもはやナゾナゾです。

手書きだと、一度も迷わず書ける方は税理士や税務署職員でも皆無だと思えるくらいの

迷宮ぶりです。

そんな煩わしい手続きを手書きでする必要はありません。

国税庁のサイトを使えばPCで計算し、そのままe-Taxで提出できます。

e-Taxができない人でも、印刷すれば手書きすることなく申告書を作成できます。

申告会場でもPCがあれば対応してくれるでしょうが、

結構な時間がかかるので、できることなら自分で作成し、

自分で提出しましょう。

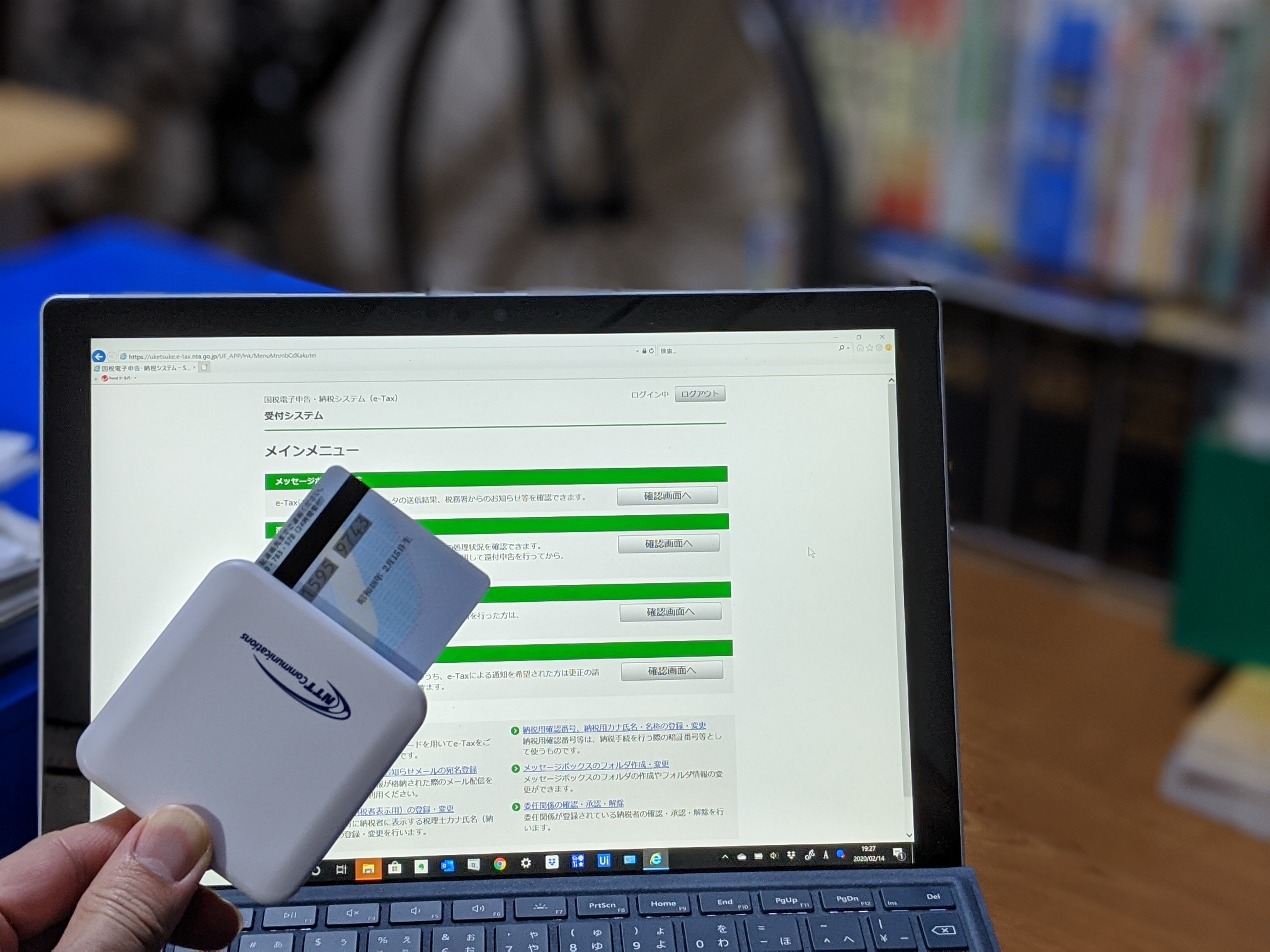

e-Taxサイトで消費税申告書をつくる

まずは、国税庁の e-taxサイトを開きます。

下へスクロールして、「確定申告書等作成コーナー」のボタンをクリックします。

次の画面が出たら、「作成開始」のボタンを押します。

なかに入ると3つの項目があります。

- e-taxで提出(マイナンバーカード方式)

- e-taxで提出(ID・パスワード方式)

- 印刷して提出

今回はアナログ派の方にもトライして欲しいので「印刷して提出」で解説します。

パソコン・ブラウザ・PDFソフトの環境を確認します。

問題がなければ下にある「利用規約に同意して次へ」をクリックします。

「令和元年分の申告書等の作成」をクリックすると、

扉が開いて次のような項目が表示されます。この中から消費税を選びます。

クリックすると次のポップが浮かび上がります。

2019年の中途で8%から10%に消費税の税率が変わりました。

これより、消費税申告書をつくるには、「売上」「仕入」「経費」について

それぞれ8%と10%に区分しなければなりません。

2019年9月末以前と、10月1日以降のものに分ける必要があります。

売上と仕入れは、これまで通りに決算書2面に月別金額を記載しているので、

こちらの金額をそれぞれ集計します。

経費については別途自分で1〜9月までと10月から12月までの合計をそれぞれ集計します。

ということが書かれています。

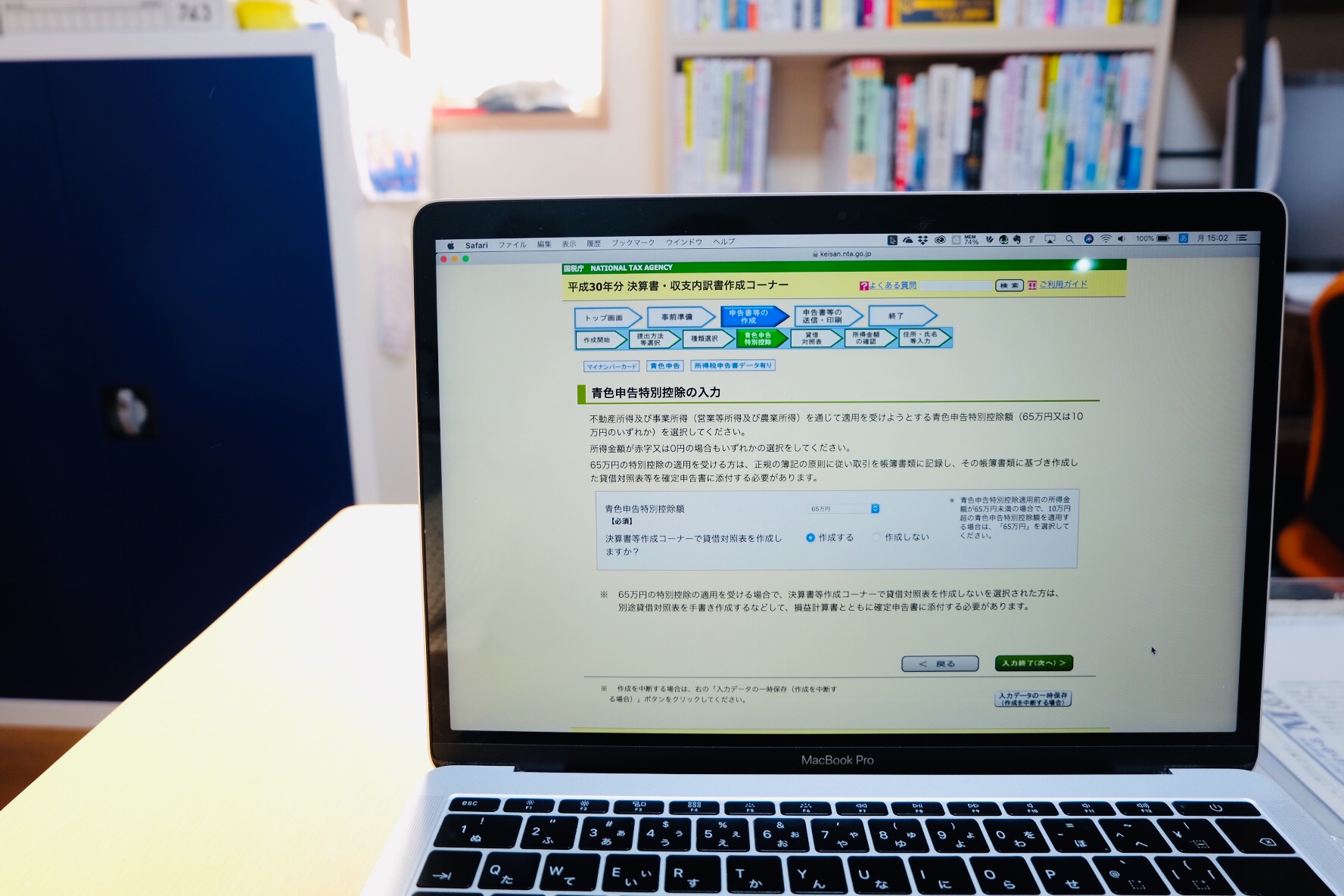

作成開始

決算書をすでにe-taxで作成している方であれば、「決算書等のデータの引継ぎ」

をクリックすれば金額を連動させることができます。

決算書は手書きで、消費税申告書のみこちらで作成する場合は、

「作成開始」を押して次に進みます。

作成開始をクリックすると、「条件判定等」の画面になります。

基準期間の課税売上額には、2年前の課税売上高を記載します。

ここの金額が1千万円以下の場合、今回消費税がかからない可能性が高いです。

その他、

- 簡易課税の適用の有無

- 税込みか税抜か

- 特別な売上基準適用か

をクリックで選択します。

軽減税率に関する質問は、10月1日以降に8%の取引があるかどうか。

食品関係の事業であれば、「はい」を、

それ以外の業種でも、10月以降に新聞や食品など8%の経費があれば「はい」を選びます。

所得区分の選択

次に、所得区分の選択です。

フリーランスであれば事業所得(営業等)をクリック、

併せて事業に使う固定資産を買った場合は「業務用固定資産等の購入がある。」をチェックします。

まずは、事業所得から入力していきます。

事業所得(営業等)の「入力する」を選びます。

ここで売上金額を入力します。

免税、非課税、その他課税取引にならないものがあればこちらに入力します。

何もなければ、総額を一番上の欄に入れるだけです。

「課税取引金額の内訳の入力」では、9月までの8%と10月以降の10%を分けます。

6.3%とあるのは8%の国税のみ、7.8%は10%の国税のみのことです。

※ 消費税8%には、国税6.3%と地方税1.7%が、

10%には、国税7.8%と地方税2.2%が含まれています。

ここでは、1月から9月までの売上高の合計額を6.3%のところへ入力します。

すると、自動で7.8%適用分を計算してくれます。

「売上げに係る対価の返還等」はなければ「いいえ」をクリックします。

※ 細かい論点については省きます。

さきほどの売上は、そのまま転記されているので、ここでは、

- 期首棚卸

- 仕入金額

- 期末棚卸

を入力します。

仕入については、1か9月まで金額を6.3%のところへ入力すると、

自動で10月以降の金額が表示されます。

経費については次のように入力していきます。

次の経費、

- 租税公課

- 損害保険料

- 減価償却費

- 給料賃金

は課税取引にならないので、左から2番めの欄にそれぞれ全額を入力します。

これら以外の経費については、それぞれの中身を見ていく必要があります。

1月から9月まで課税取引については仕入れ同様6.3%の欄に金額を入力します。

注意すべきは、租税公課と給料が初期設定で課税取引になっています。

課税取引にならないものに、忘れないうち全額を入れておきましょう。

金額の入力が終わったら、下へスクロールして「いいえ」を選択します。

貸し倒れ、保税地域の項目について該当するケース稀なので「いいえ」を、

最後のみ、「令和2年が免税事業者となる方〜」については、

期末棚卸しがあり、さらに次回免税になる方はここで「はい」を選択して次へ進みます。

課税取引がない場合でも、「0」を入力しておかないと、

このようにエラーが発生しますので「0」を入力しておきましょう。

以上で事業所得かかる消費税の計算が済みました。

続いて業務用固定資産の購入について説明していきます。

業務用固定資産の入力

「業務用固定資産等の購入」の「入力する」をクリックします。

適用税率のところは、2019年の9月までに購入したのであれば6.3%、

10月以降に購入したのであれば7.8%を選びます。

)微妙な日付の場合は、請求書で確認しましょう。

保税地域や対価の返還がなければ、「いいえ」で進みます。

入力が済んだら「次へ進む」をクリックします。

中間納付額があれば、それぞれ国税と地方税の金額を入力します。

国税は「中間納付税額」、地方税は中間納付譲渡税額へ。

わからなければ、中間納付で支払った時の納付書を見ていただければ。

次へ行くと納付税額が確認できます。

これは見やすい。

申告書の内容が分からなくても、ここで税額が分かると安心ですね。

申告書を確認したら次へ進みます。

振替納税の依頼は申告期限内であればここでできます。

以降は、納税地や氏名など必要事項を入力していきます。

入力が完了すると、ここで印刷することができます。

めちゃめちゃ多いです。

最後に、来年以降のためにデータを保存しておきましょう。

消費税申告書、今年は手で書いてはいけません。

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>