タワマン節税で最高裁判決。総則6項適用で相続人が負ける5つのポイント<No 1522>

<プロフィール・ご依頼>

)YouTube動画 タワマン節税で最高裁判決。総則6項適用で相続人が負ける5つのポイント

Contents

タワマン節税で最高裁判決

2022年4月19日(以下、「令和」で表記)、タワマン課税に対する最高裁判決が下されました。

結果は、納税者敗訴(国税勝訴)。

これまでも、タワマン課税に対する下級審訴訟は、いくつか行われていました。

ざっくり言うと、以下の通り。

資産家かつ高齢の親を持つ、子や孫世代の相続人が、相続発生間際に、相続税対策として不動産(タワマンはその一つ)を購入し、申告納税額を減らしたあと、その不動産を売却することによる相続税逃れに対する国税庁と相続人による争い。

お金を持って亡くなると、そのすべてに課税されます。

なので、お金以外のモノに変えて、相続税の負担を減らすというのが、相続税対策として広く行われてきました。

仮に、1億円のお金があるとします。

そのお金で、土地7,000万円、建物3,000万円の不動産を購入したとします。

お金を持って亡くなると1億円の評価にしかなりませんが、不動産だと、

- 土地 7,000万円✕80%=5,600万円

- 建物 3,000万円✕70%=2,100万円

合計7,700万円の評価となります。

土地は、時価で評価します。

実際に、売られている土地であれば、その価格が時価となりますが、相続税申告時には売りに出されていないのでわかりません。

簡便的な方法として、財産評価基本通達による評価(以下、「通達評価」)を国は認めています。

この通達評価は、通常の売買価額の8割り程度に設定されています。

また、建物は、固定資産税評価額により評価し、同じく売買価格の7割程度となっています。

つまり、お金を不動産に変えるだけで、相続税の負担を抑えることができるのです。

ハウスメーカーによるサブリースもその一つ。

サブリースは相続税対策を裏のメリットとしつつ、表向きは自宅や空き地のようなお金にならない土地を収益物件に変えることが主題として行われてきました。

では、事業をしている収益物件であればお咎めはないのか?

タワマン購入者側も、訴訟になることを回避するために、相続後、すぐには売らずに収益物件として賃貸するスキームを取り入れていましたが、今回の判決では認められずに敗訴となりました。

そもそも、国が決めた評価通達によって評価したにもかかわらず、その評価が認められないのはなぜか?

また、認められない基準が明確にあるのかどうか?

判決内容と今後の動向を解説していきます。

6項適用で相続人が負ける5つのポイント

著しく低額か?

時価の8割評価である通達評価をすべて認めているわけではありません。

8割り程度ならいいけれど、やりすぎたら否認するよ

と定めているのが、財産評価基本通達総則6項です。

この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。

)財産評価基本通達6項

いくら通達によってきちんと評価していても、実際の価格と比べて著しく低額であれば、この6項によって否認されます。

では、著しく低額とは、時価と通達評価とどれくらいの差がある状態なのか?

これまで、国税庁が6項の適用をしてきたのは、概ね2倍以上の開きがあるケースです。

その開きがもっとも小さいので2.2倍(東京高裁令和3年4月27日判決)。

今回の最高裁判決においては、相続人による通達評価が3億3千万であるのに対して、国税庁の評価(鑑定評価)は12億超と3.8倍あります。

購入時の価額が13億超もあったことを考えると、いくら通達による評価であるにしろ、リスクのある評価であることが伺えます。

もちろん、時価と通達評価による差が2倍以上あるだけで、6項の対象になるとは限りませんが、

一つの指標にはなります。

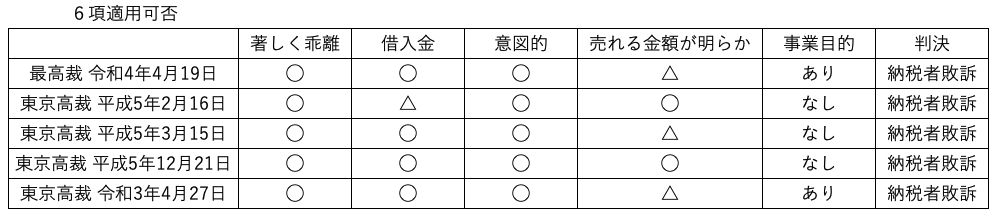

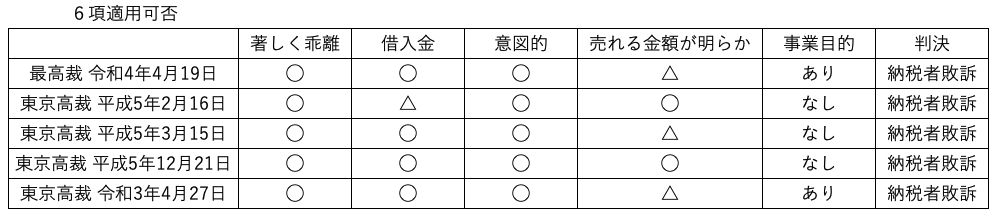

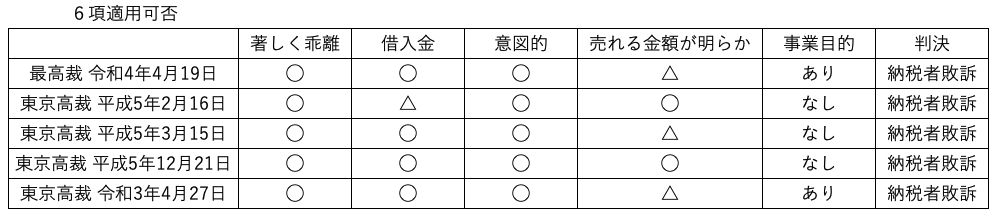

)6項適用よる判決事例

借入金があるか?

不動産を現金で買ったのか、融資を受けて借入金で買ったのか。

これも、6項が適用される判断基準の1つとなります。

冒頭で述べた、1億円で不動産を購入したケース。

土地と家を買ったことで、1億円の評価が7,700万円まで下がりました。

ある意味、これだけでも相続税対策になるのですが、その物件を借り入れをして購入すると、更に相続税が下がります。

さきほどは、手元に1億円がありましたが、今回は何もないゼロのケース。

1、融資を受ける

銀行からお金を借りると手元にお金が増えますが、同時に同じ額の借金も増えます。

- 財産 お金1億円

- 債務 借入金1億円

相続税の計算上、相続財産から債務を差し引きします。

お金1億円ー借入金1億円=ゼロ

借金しただけだと、お金を借りていないときと何ら変わりません。

2、不動産を買う

次に、借りたお金で不動産を買うと、冒頭のケースのように1億円のお金が7,700万円になりました。

相続時の評価は、

- 財産 7,700万円

- 債務 借入金1億円

となります。

不動産 7,700万円ー借入金1億円=△2,300万円

購入した不動産を単体でみればゼロですが、購入不動産以外にも財産があると、その他の財産から余った借入金2,300万円を差し引くことができます。

資産家がこの効果を狙って相続税対策が行われます。

今回の判決も含め下級審でも6項が適用されたのは、すべて借入金があるケースです。

差額の借入金で他の財産から差し引くことは、国税から6項の適用を受けるリスクが高まるということでしょう。

実際、東京高裁 平成5年2月16日判決では、6項による適用を受けたのは、借入をして購入した物件のみでした。

[aside type=”normal”] 東京高裁 平成5年2月16日判決

借入せずに買った不動産については、6項適用なしのため△印。[/aside]

他の不動産を売却して得たお金で買った不動産については、国税庁が6項を適用して評価することはできないと高裁では判断されています。

意図的であるか?

その不動産を購入するにあたって、相続税対策を意図していたかどうか?

そう言われると、どなたも意図していたでしょう。

けっして安くはない買い物ですから、仮に当初は意図していなくても、発案から購入に至るまでのどこかで、銀行や不動産業者などの利害関係者から相続税対策となることを聞いているでしょうから。

とはいえ、実際に、意図していたかどうかは、相続人(あるいは被相続人)本人にしかわかりません。

本人しかわからないことが、裁判過程でどうやって明るみになるのか?

銀行からお金を借りるとき、銀行員が行内でつくる稟議書にその経緯が書かれていることがあります。

稟議書に、「相続税対策のため」との文言があると、裁判では「意図的」と判断されます。

今回の令和4年4月19日判決は、稟議書にその旨の記載がありました。

売れる価額が明らかか?

相続税の申告時点で、その不動産の時価、つまり売れる価額が明らかかどうか?

というのも、6項適用のポイントとなります。

ポイントどころか、売買価額が明らかになった時点でアウトでしょう。

国税庁に言わせたら、「売買価額がわからないから通達評価を認めるよ。だけど、実際に売ったのなら売買価額がわかるよね?」と。

ただ、実際のところは、申告時点では売っておらず、申告直後や申告から2年後や3年後に売っているので、申告した時点では売れる価額は明らかになってはいません。

なので、売れる価額が明らかというよりも、「申告直後や申告から2年や3年くらいの短期間で売ったから意図的であったと判断した」と解釈するほうがしっくりきます。

その上で、国税庁は、

- 実際に売っていればその価額で6項を適用 ◯

- 売っていなければ、鑑定評価で6項を適用 △

という流れになります。

今回の最高裁判判決では、実際に売っておらず、事業目的として貸し付けていたにもかかわらず、6項評価が妥当とされました。

売っていないので売買価額はわかりません。

国税庁は、不動産鑑定士による鑑定評価を行っており、その鑑定評価で6項を適用しました。

ここまで来ると、相続税の評価に、「わざわざ高額な鑑定評価を用いないといけないのか」と思われるかたもいらっしゃるかと。

ただ、今回のケースは、課税価格が6億円超のところ通達評価でゼロになり、加えて通達評価と鑑定評価に4倍近くの差があります。

これだけの物件を購入できるかた、また大幅な租税回避を意図してやられるかたはごく少数でしょうから。

日常、住んでいる家が、仮に通達評価が時価と比べて著しく低額であったとしても、即6項評価で否認されることはないでしょう。

事業目的ではない

これまで、国税庁に6項適用によるお咎めを受けてきたのは、申告から近い時期に売ったケースでした。

不動産購入は、相続税対策を目的にした意図的なものであり、「一種の商品のようなのもの」であると。

そこで、国税庁による6項適用に対する防衛策として、相続人は売らずに賃貸の用に供していました。

しかし、今回の最高裁判決では、売らずに賃貸の用に供していたにもかかわらず、鑑定評価で6項が適用されました。

相続人からすると、「サブリースが合法的な租税回避であるのなら、賃貸すれば6項適用は免れるのではないか」と考えたのかもしれません。

やっていることは、そう変わらないのかもしれませんが、

- 購入時、91歳と高齢である

- タワーマンション

- 居住していない

- 差額借入金で課税価格がゼロ

- 鑑定評価は、通達評価の4倍

これを見たかたは、今回の最高裁判決に納得されるのではないでしょうか。

通達から法律へ

今回の最高裁判決は、何らかの基準があって、その基準をオーバーしていたから6項適用により納税者敗訴となったというわけではなく。

最高裁は、著しく低額であるだけでは「相続税法に反しているとはいえない」と述べているように、総合的に判断したとされています。

とはいえ、国税庁が、より明確な判断基準を示さない限り、今後も同じ争いが起こるのではないでしょうか。

通達(行政内部の決まりごと)でなく法律で、新たな基準が一刻も早くできることを願います。

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>