「共有名義」にした土地の整理方法。土地の共有名義は百害あって一利なし<No 876>

<プロフィール・ご依頼>

Contents

土地の共有名義は百害あって一利なし

相続財産に土地がある場合、共有にすることは税理士として本来しない選択です。

複数いる子供達の共有名義にすると、兄弟間で意思疎通が図れていたとしても、

その先の世代で平穏かどうかはわかりません。

放置していると孫の世代まで広がってしまい、

普段会わない従兄弟どうしでは、お金や権利の話はしづらいものです。

そうこうしていると、相続人が数百人に達することもザラにあります。

結果、相続登記がされていない土地の面積が九州本土と同じ広さとか。

共有は、遺産分割ではなく、問題の先送りに過ぎません。

こういった状況を回避するために、相続後でもできることをお知らせします。

「共有名義」にした土地の整理方法

遺産分割協議が済んでいない場合は?

まず、遺産分割協議が済んでいるかどうかを確認します。

相続人である兄弟間で「共有」になっていると思っていても、

思っているだけで、実際のところは分割協議や登記が済んでいないケースがあります。

そういった場合は、遺産分割協議のなかでしっかり遺産を分け合って、

土地の共有状態を回避します。

具体的には、

- 財産ごとに相続人を別にする現物分割

- 土地を売却してお金に代える換価分割

- 土地を取得する代わりに他の相続人にお金を払う代償分割

などがあります。

この場合のやり取りは、相続の範疇に含まれるので、

「譲渡」や「贈与」の対象にはなりません。

遺産分割の効力は、相続開始時にまで遡って発生する遡及効という考え方があるからです。

逆に、遺産分割協議が成立し所有権の移転登記も完了しているのであれば、

上記は採用されませんので、事後的に共有名義にした土地を整理する必要があります。

通常、考えつくのが自分の持分を放棄する方法ですが、これだと贈与税がかかります。

贈与税の税率は以下の通り高いので、

200万円以下 10%

400万円以下 15% − 10万円

600万円以下 20% − 30万円

1000万円以下 30% − 90万円

1500万円以下 40% − 190万円

〜以下省略(最高税率55%)

土地の贈与税は、必然的に高額になります。

では、ほかにどんな方法があるのか挙げてみます。

他の共有者の持ち分を買い取る

共有者の一人である長男が、この土地に住んでいたとします。

長男は、他の共有者である次男や三男からの持分を買い取ることで、

共有状態を解消することができます。

ただし、長男にお金がなければ買い取ることができませんし、

次男や三男が売ってもらったお金は、所得税の対象になるので税金がかかります。

こういった場合は、親が元気なうちに長男を受取人にした生命保険をかけるなどして、

長男が次男や三男から買い取る資金をつくっておくべきしょう。

この場合、次男や三男に生命保険をかけてしまうと、

生命保険は相続財産ではない(みなし相続財産)ので、揉める要因になるので注意が必要です。

仮に、長男が買い取ることができる場合は、自分たちで価格を決めてしてしまうと、

時価と売買価格が乖離してしまう可能性があります。

時価と売買価格が乖離してしまうと、その差額は贈与があったものとされるので、

不動産鑑定士に依頼して時価を算定しておくことが賢明です 。

この場合、かかる税金は

- 長男・・・不動産取得税(3%)と登録免許税(2%)

- 次男・・・所得税(売買価格 − 土地の取得原価 − 譲渡経費)※ 相続税の取得費加算割愛

- 三男・・・所得税(売買価格 − 土地の取得原価 − 譲渡経費)※ 同上

所得税の計算上、売買価格から差し引く土地の取得原価は、

実際の取引価格がわかれば良いですが、契約書がなくてわからない場合は、

売買価格の5%になります。

取得原価を5%で計算すると、ほぼほぼ所得税がかかるので、

売ったお金はきちんと残しておきましょう。

第三者に競売で分割(換価分割)

いわゆる換価分割と言われるもので、弟二人がそれぞれの持ち分を第三者に売却します。

ですが、共有名義の物件は、後が使いづらいのでなかなか売れることはありません。

逆に、そういった物件を買ってくれる人は、事件屋のような怪しい方もいるので、

なるべく共有状態で売るべきではありません。

売るのであれば、土地を分筆してから売るようにしましょう。

分筆して単独所有にする(現物分割)

最も現実的なのが現物分割です。

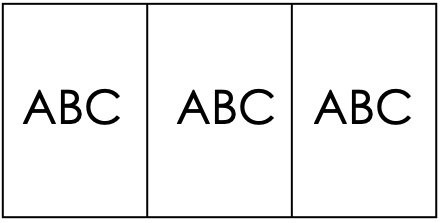

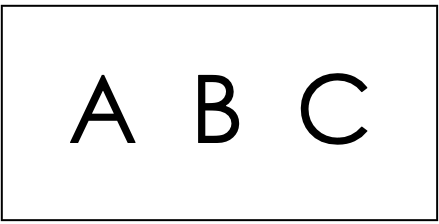

隣接した一筆の土地であれば、このような共有状態になっています。

)ExcelとPowerPointで作成

一筆の土地を、三筆に分筆すると、このようになります。

それぞれの土地が共有状態になっています。

ここから、それぞれの持分をお互いに分けることによって

独立した土地を1/3ずつ所有するカタチにします。

こうすれば、共有状態を解消することができます。

それぞれ自分の土地を売却することが可能になりますし、

そのまま使うこともできます。

ただし、入り組んだ状態の不整形地などは、均等に分割するのが困難であるため、

現実的ではない場合もあります。

現物分割の課税

現物分割の場合、実質的に誰が得したとかはないので、課税関係は生じません。

課税関係を生じさせないためには適用する法律要件があります。

共有物分割の基本通達

共有持分に応じた現物分割であれば、譲渡はなかったものとみなされます。

(所得税法基本通達33-1の6)

これが適用されると、

- 不動産取得税がゼロ(通常3%)

- 登録免許税が0.4%(通常2%)

と他の税金もかなり有利になります。

ただし、分割時に互いに金銭の授受があると等価ではないとみなされ、

この通達の適用自体がなくなるので注意が必要です。

誰が得をして、誰が損をしたというのでなく、

誰も損をしていないのがこの通達の前提条件になります。

固定資産の交換の特例

この特例は、共有物分割の基本通達よりも条件が緩いので、

等価でなくても、金銭のやり取りがあっても適用があります。

ただし、金銭の授受は全体価格の20%以内に限ります。

また、20%の交換差金について所得税が課税されるので注意が必要です。

- 不動産取得税 3%

- 登録免許税 2%

と通常通りです。

2%や3%と言えども、土地の価格に乗じるとそこそこの金額になるので、こちらも要注意です。

<メルマガ「社長の仕事術」>

よろしければ、登録お願いいたします。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>