プログラミング教室を副業で営む場合の経理と確定申告について

<プロフィール・ご依頼>

副業でプログラミング教室を運営する場合の経理と確定申告について解説します。

Contents

プログラミング教室の現状

ここ数年、プログラミングが注目され、需要の増加に伴い供給側のプログラミング教室も増えてきました。

プログラミング教室のなかにはフランチャイズ運営されている教室も多くあります。

プログラミング教室を本業として運営する人もいれば、副業として運営する人もいます。

いずれにしても確定申告は必要です。

副業でプログラミング教室を運営する場合は、その際に注意すべき点がいくつかあります。

本業の状況に応じた確定申告の方法

これまで事業を営んでいた方(事業所得)

すでに事業を行っていた方がプログラミング教室を副業として始める場合、税務上の問題は特にありません。

副業を事業所得にするか、雑所得にするか選択肢はありますが、それについては後ほどお知らせします。

一点、決算書は一つにまとめず、事業ごとに二つ作成することをおすすめします。

決算書を分けることで、どちらの事業が儲かっているのか、または赤字なのかが明確になり、事業改善策を立てやすくなります。

それぞれの事業で会計を組み、別々に経理を行うようにしましょう。

これまでお勤めだった方(給与所得)

お勤めの方がプログラミング教室を副業として始める場合、給与所得に加えてプログラミング教室の所得が発生します。

このプログラミング教室の所得を「事業所得」にするか「雑所得」にするかによって、扱いが変わってきます。

事業所得と雑所得の違い

一般的に、事業所得と認められるには、

- 反復

- 継続

- 独立

して事業を行っている必要があります。

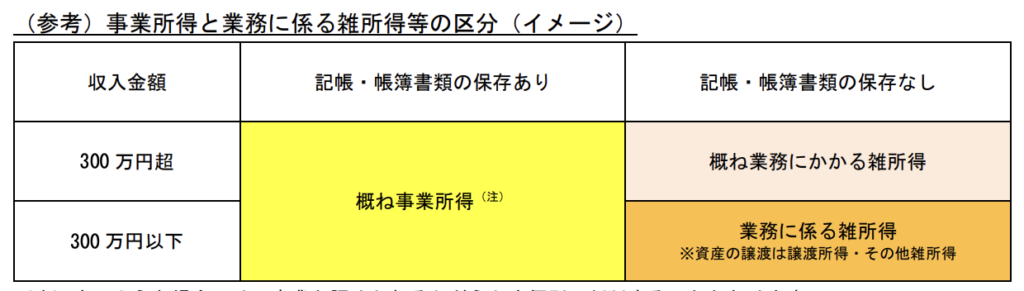

2023年に、副業の所得が300万円以下の場合、事業所得ではなく雑所得として扱うべきではないかという議論がなされました。

法律にはなりませんでしたが、通達(行政機関内部の解釈)となり、国税庁は、以下の2点を重視する考えを示しています。

- 帳簿をきちんとつけているか(記帳)

- その帳簿書類を保存しているか

上記の2点をきちんと行っていれば、事業所得として申告しても問題ないでしょう。

逆に、記帳も帳簿の保存もなければ、雑所得となります。

また、記帳や帳簿の保存があったとしても、

- 売上が300万円以下であり、かつ、副業売上が本業収入の10%未満

- 例年赤字を計上している場合

このようなケースだと、個別に判断されます。

税務調査になると赤字を給与所得と相殺して所得税の還付を狙っていると見なされてしまうリスクがあるので注意が必要です。

副業が事業所得のメリット・デメリット

- メリット:赤字になった場合、給与所得と損益通算することで、所得税の還付を受けられる

- デメリット:記帳や帳簿書類の保存が不十分だと、損益通算が認められない

副業が雑所得のメリット・デメリット

- メリット:記帳や帳簿の保存義務が厳格でない

- デメリット:損益通算ができないため、赤字が出ても給与所得と相殺して所得税の還付を受けることはできない

税務記事:事業か雑か?副業300万基準は通達で明確になったのか?

まとめ

副業でプログラミング教室を運営する場合、副業を事業所得で申告するのであれば、それなりにやることがあります。

帳簿付けや帳簿書類の保存をきちんと行い、赤字を解消する努力をしていること。

しっかりと利益を出し、税金を払った上でお金を手元に残すことが理想ですね。

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>