不動産の貸付けで専従者給与はとれる?事業的規模との関連性<No 1402>

<プロフィール・ご依頼>

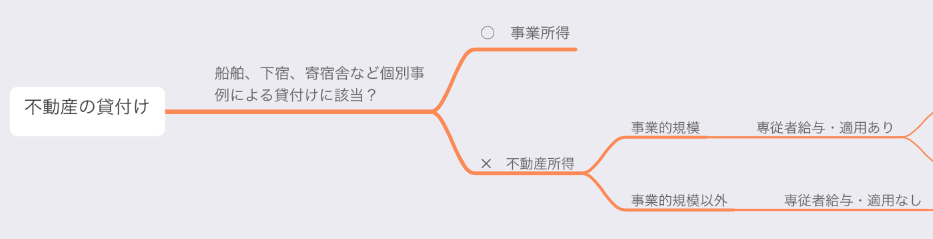

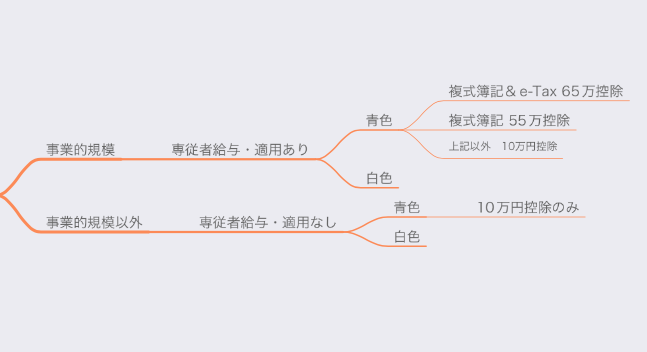

)フローチャート

Contents

事業的規模=事業所得?

不動産の貸し付けによる収入がある場合、事業専従者給与や控除の適用を受けることができるのか?

ネット界隈や書籍でも異なる意見を目にします。

実務上、これまで不動産で普通に専従者給与の適用を容認してきた身としては、驚き半分、とれない理由がどこからきたのか不思議に思い、今回、記事にしてみました。

論点が、

- 事業所得か不動産所得か?

- 事業的規模か事業的規模以外か?

- 青色か白色か?

と多岐にわたるので、判断を難しくしているのかもしれません。

不動産の貸付けで専従者給与はとれる?事業的規模との関連性

事業所得・雑所得 or 不動産所得

青色事業専従者給与や事業専従者控除(以下、「事業専従者給与」)をとれるかどうかの前に、まずは、不動産の貸付けによる収入が、どの所得に分類されるのか。

ここで事業的規模だから「事業所得」とはならず。

船舶(20トン未満)の貸付けや、

- 食事を提供する下宿

- 販売目的で取得した不動産の一時貸付け

- 社員への寄宿舎の提供

といった事業に付随する貸付けは、所得税法26条で事業所得に該当するとされており、

これら以外の不動産の貸付けは、概ね不動産所得と解して問題ないでしょう。

もちろん、ここで挙がっていないけれども、事業所得に分類される(している)ケースもあるでしょうが、それにより租税回避行為(合法的に税負担を軽くしている)を行っていない限り、お咎めはないでしょう。

逆に、故意に税負担を軽くするために、所得の分類を操作しているときは、修正申告の対象になる可能性は高く。

故に、通常のアパート・マンション・貸家の貸付けであれば、不動産所得で申告して問題ありません。

事業的規模であるか?

不動産所得に該当した上で、事業専従者給与をとれるかどうかの判定は、営む不動産の貸付けが、事業的規模であるか否かにより異なります。

事業的規模であれば、事業専従者給与はとれますし、事業的規模以外であればとれません。

では、事業的規模であるかどうかは、何を基準に判定するのか?

先程の所得税法26条に書かれています。

(建物の貸付けが事業として行われているかどうかの判定)

26-9 建物の貸付けが不動産所得を生ずべき事業として行われているかどうかは、社会通念上事業と称するに至る程度の規模で建物の貸付けを行っているかどうかにより判定すべきであるが、次に掲げる事実のいずれか一に該当する場合又は賃貸料の収入の状況、貸付資産の管理の状況等からみてこれらの場合に準ずる事情があると認められる場合には、特に反証がない限り、事業として行われているものとする。

(1) 貸間、アパート等については、貸与することができる独立した室数がおおむね10以上であること。

(2) 独立家屋の貸付けについては、おおむね5棟以上であること。

アパートやマンションなど集合住宅であれば10以上、一戸建てなら5棟以上あれば、事業的規模に該当します。

「5棟10室」とよく言われていますね。

アパートやマンションが1つあれば、10以上の場合が多いでしょうから、事業的規模に該当するケースは多いでしょう。

一戸建てで5棟以上貸しているケースはまれでしょうから、借家を2つ貸しているなら事業的規模以外になります。

事業的規模かどうかの話は、あくまでも、不動産所得に分類されたあとの話なので、ここで事業的規模だから事業所得とはなりません。

仮に、事業所得に分類されるのであれば、前述のケースに該当したときでしょう。

事業専従者給与がとれるかどうかの判定

事業専従者給与を取れるかどうかは、前述の通り、営む不動産の貸付けが「事業的規模」に該当するかどうかによって決まります。

事業的規模に該当するのであれば、事業専従者給与を取れますし、該当しなければ取れません。

専従者の「専」という字のとおり、もっぱらその事業に従事しているかどうかが問われています。

貸家を1棟持っているだけだと、それほどやることはないでしょう。

一方、10室以上のマンションを持っている場合だと、

- 不動産管理会社からの空き室の問い合わせ

- 広告宣伝対応

- ゴミ清掃

- 自動ロックで締め出されたときの鍵の貸し出し

なにかとやることがあります。

(管理会社がほとんどやってくれる場合もありますが)

その他、事業的規模に該当するかしないで、

- 資産損失に計上できる必要経費の額

- 貸し倒れ損失の必要経費算入方法

に違いがあります。

青色か白色か?

青色申告にするか、白色申告にするか。

事業的規模でなければ青色申告できないのかというと、調べる限り、そのような文言は見つからず。

事業的規模でなければ事業専従者給与は取れませんが、青色申告はできます。

ただし、その場合の特別控除は10万円のみ。

- 複式簿記・貸借対照表添付・・・55万円控除

- 複式簿記・貸借対照表添付・e-Tax or 電子帳簿保存・・・65万円控除

もちろん、青色申告を受けるためには、届け出が必要です。

青色の事業専従者給与についても同じくです、

専従者給与は「事業的規模」による

不動産の決算書を見ていただければ、青色決算書にも白色の収支内訳書にも専従者給与を書く欄があります。

それぞれ、事業的規模でない場合は専従者給与は取れませんが、不動産の貸付けだから取れないということはありません。

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>