宝塚歌劇団OGである個人事業主のための確定申告入門<No 1270>

<プロフィール・ご依頼>

Contents

フリーランスとしての再出発

宝塚音楽学校の卒業生は、その多くが歌劇団に入団され舞台で活躍されます。

いわゆるタカラジェンヌの方々。

これまで、メディアで拝見することはあっても、実際に接する機会はありませんでした。

それが、とあることがきっかけで、OGさんの税務のお手伝いをすることに。

歌劇団在籍中、収入の多くは歌劇団からに限定されるので、税務はそれほど難しいことはありません。

一転、歌劇団を退団され講師やタレントとして独立される場合、事務所所属になる方もおられますが、ほとんどの方はフリーランスとして独り立ちされます。

そうすると、世間のフリーランスと同じように、自分で経理をし、自分で申告することになります。

宝塚歌劇団OGである個人事業主のための確定申告入門

報酬か給与か?

OGとして舞台に立つ場合、仕事を劇場から直接受けるのではなく、プロダクションや芸能事務所からの依頼を受けることになります。

その場合、受ける収入が何に当たるのかによって税務の取り扱いが異なります。

- 給料としていただくのであれば、給与所得。

- 報酬としていただくのであれば、雑所得か事業所得

どう違うのかは、依頼元との関係性で決まります。

依頼元との関係が雇用契約であれば前者となり、委任契約であれば後者となります。

ただ、契約書を交わしていないこともあるでしょう。

そんなときは、実態で判断します。

雇用契約と委任契約

雇用と聞くと、依頼元の組織に所属している雰囲気があるのでなんとなくわかるかと思います。

雇用契約だと、社員・従業員・パートとして依頼元の指示通りに働くようなカタチです。

舞台ごとの報酬が決まっていなかったり、その都度請求書を出していない場合は、概ね雇用契約になります。

いただく収入は給料となり、依頼元が一社であれば年末調整で済むので申告する必要はありません。

依頼元が2ヶ所以上になれば、2ヶ所給与となり確定申告が必要です。

対して、お互いに独立した立場で仕事を進める場合は委任契約になります。

委任契約だと、舞台ごとの報酬を決め、その都度請求書を依頼元へ発送する必要があります。

いただく収入は報酬となり、雑所得又は事業所得として自分で申告をすることになります。

給与所得

給与・雑・事業と進めましたが、わからない方のために、給与所得から申告について説明します。

- 給料が1ヶ所だけであれば、年末調整でOK

- 1ヶ所でも他の所得(報酬)があれば申告要

- 給料が2ヶ所以上であれば申告要

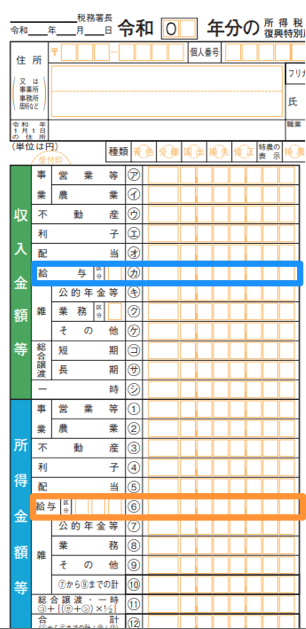

給料が2ヶ所以上の場合、給与総額から給与所得を計算し所得税を算出します。

給与総額は、給料のトータルを合算した金額です。

この金額を申告書の「収入金額等」の「給与」の欄に記載します。

対して、給与所得の「所得」って何なのか?

会社や事業をやっていれば、収入から経費を差し引いて利益を計算します。

会社や事業は経費があると利益が少なくなるので、その分、税金も減少します。

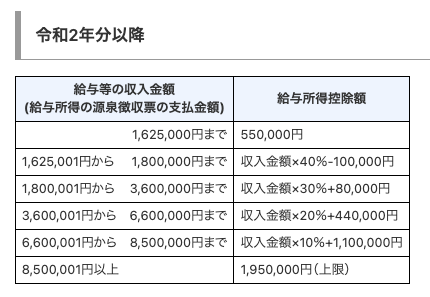

サラリーマンやパートなど、給料取りの場合、この経費がなく、不公平なので経費を概算で認めてくれています。

この概算経費を、「給与所得控除」と言います。

給与所得控除の計算は、次の算式に当てはめて計算します。

ソフトやe-Taxを使えば自動で計算してくれます。

税額の計算については過去記事をご参照ください。

2か所給与・ふるさと納税をe-Taxで申告する場合<No 1154>

雑所得か事業所得か

発注元と互いに独立した立場の場合、委任契約となります。

いただく収入は報酬となり、確定申告が必要です。

申告する場合、雑所得と事業所得のどちらになるのか?

開業届を提出していれば事業所得のようですが、ここも実態で判断します。

年間を通じて、

- 反復

- 継続

- 独立

して営まれているかどうか。

該当するなら「事業所得」、そうでないならば「雑所得」となります。

とはいえ、ここはグレーかつ判断が難しいところです。

税の還付を受けるために、わざわざ実態と異なる申告しているなら税務署からのお咎めがありますが、そうでないならどちらでも影響ないかなと。

OGの方の場合、社会的に認知されているので、開業届を出して事業としての体(てい)をなしているのなら事業所得で問題ないでしょう。

ただし、事業所得だと決算書の提出が必要になります。

多少面倒ですが、事業所得で青色の届出をしていると特典があります。

- 青色申告特別控除(10万 or 65万)

- 欠損金の繰越控除

- 少額減価償却資産の特例

- 青色事業専従者控除

これらの特典を受けたければ事業所得で、面倒なら雑所得でも構いません。

2020年(令和2年)確定申告を1月中に終わらすためにやっておきたいこと<No 1105>

フリーランス・個人事業主が電子申告するなら「クラウド会計」か「作成コーナー」か?<No 904>

知らないことはプロに聞く

お勤めされている方が独立されるときと同様、宝塚OGの方も独立すれば経理から申告までひとりでこなさなければいけません。

舞台と違って判断に迷うこともあるでしょうが、そんなときは身近なプロにご相談していただければ。

<メルマガ「社長の仕事術」>

よろしければ、登録お願いいたします。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>