フリーランスの源泉徴収について。得意先から遡って請求されたら?

<プロフィール・ご依頼>

)フリーランスの源泉徴収について。得意先から遡って請求されたら?

Contents

源泉所得税の追加払いに応じるか?

フリーランスとして独立したら、どういう形式で仕事をするのか?

勤めていたところからの下請けで仕事をいただくこともあるでしょうし、自分が元請けになることもあるでしょう。

こうしたときに、相手からもらう売上がどの所得に当たるのか?

給与所得のこともありますし、報酬としてもらえば雑所得や事業所得に当たります。

このあたりは、雇用契約や委託契約かによるのですが、どちらにおいても源泉徴収はされます。

給与の場合、源泉徴収税額表の月額・日額の欄に照らして天引き入れ、報酬だと支払総額の10.21%が源泉徴収税額として天引きされます。

[aside type=”normal”] 100万円を超えると、超えた部分は20.42%[/aside]

天引きされる源泉徴収税額が仮に少なかった場合、得意先は追加でこちらに対して支払うよう要請します。

フリーランスの方としては、追加払いの要請に応じるべきか否か悩むところでしょう。

フリーランスの源泉徴収について。得意先から遡って請求されたら?

過去の仕事について、得意先から「源泉徴収税額を遡って支払ってください」と言われたらどうするか?

「済んだ仕事なのに、支払うなんて」

支払うべきものなのかどうなのか、疑問が残ります。

支払う場合のメリット・デメリット

まず、支払いに応じた場合のメリットは、得意先との良好な関係性が続けられること。

今現在も、仕事をいただいているのであれば、要請に従っておいたほうが懸命かなと。

デメリットは、源泉徴収税額の負担。

対価なくして支払いだけするのは嫌なものです。

支払わなかった場合のメリット・デメリット

逆に、支払わなかった場合どうなるのか?

メリットとしては、源泉徴収税額の負担がないこと。

デメリットは、得意先との関係性が薄くなってしまうこと。

すでに仕事をしていないのであれば、支払わないという選択肢もありますが。

同じ業界で仕事をしているのであれば、今後の心象を考えると払っておいた方がいいでしょう。

噂は回るもの。

税法上の義務

得意先は、源泉徴収義務者となり、支払総額から所得税を天引きした金額をフリーランスに支払います。

天引きした所得税は、支払った月の翌月10日までに税務署へ支払います。

会社や個人が、人を雇って給与を支払ったり、税理士、弁護士、司法書士などに報酬を支払ったりする場合には、その支払の都度支払金額に応じた所得税および復興特別所得税を差し引くことになっています。

そして、差し引いた所得税および復興特別所得税は、原則として、給与などを実際に支払った月の翌月10日までに国に納めなければなりません。

このように、所得税および復興特別所得税を差し引いて、国に納める義務のある者を源泉徴収義務者といいます。

得意先から支払い要請があったフリーランス側は、基本的には応じなければなりません。

税務処理

仮に、要請に応じて支払った場合、フリーランス側の税務処理はどうなるのか?

現在進行中の年度であれば、確定申告をするときに、支払った額を源泉徴収税額の合計額に含めます。

- 支払った源泉徴収税額 10万円

- 確定申告による所得税額 30万円

30万円ー10万円=20万円が申告で支払う所得税になります。

得意先に10万円、税務署に20万円支払い、合計30万円の支払いです。

要請に応じない場合は、

- 支払った源泉徴収税額 0円

- 確定申告による所得税額 30万円

税務署に30万円支払い、合計30万円の支払い。

フリーランス側としては、10万円を得意先を通じて税務署へ支払うか、直接、税務署へ支払うかの違いだけにすぎません。

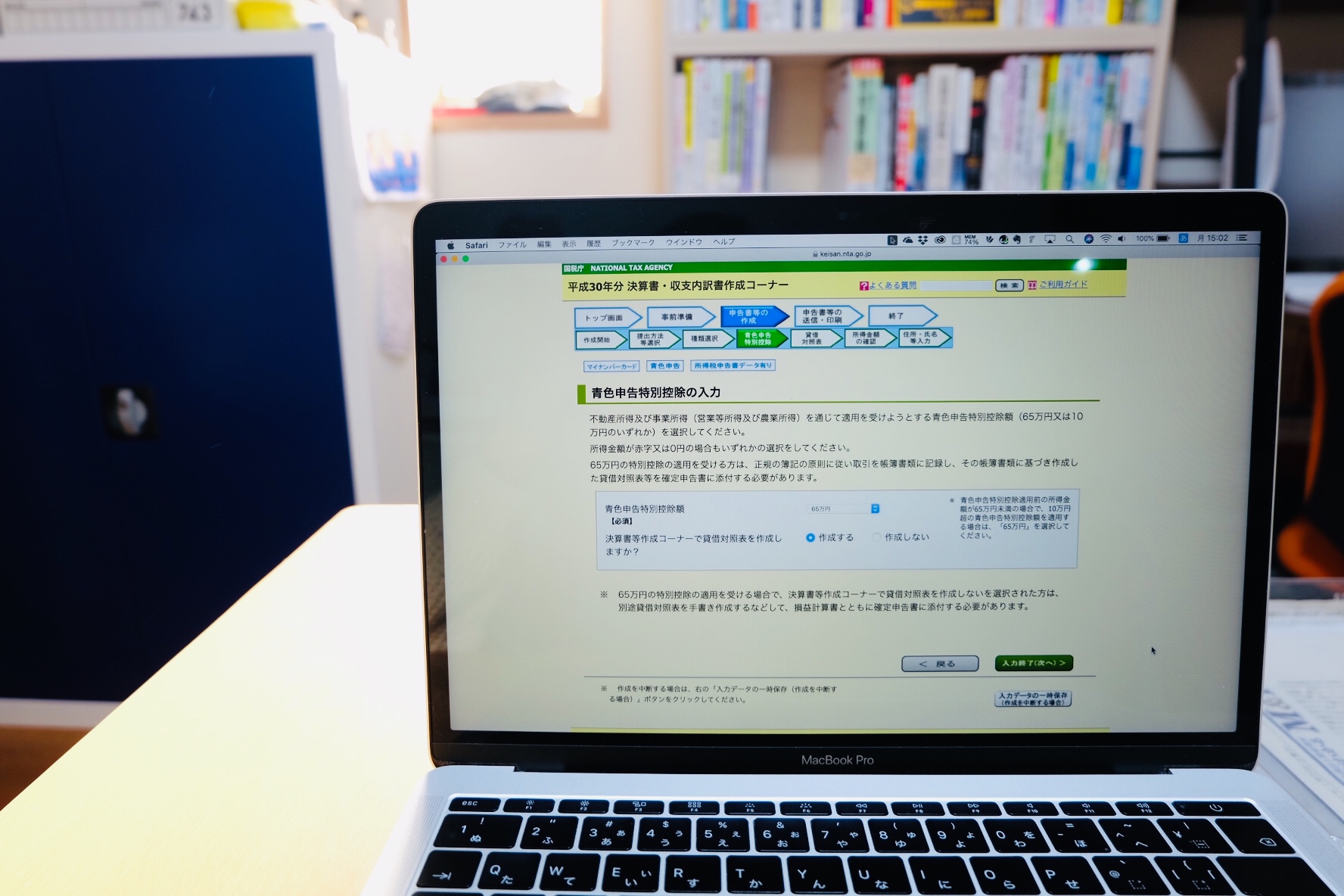

確定申告

確定申告書の記載は、紙の申告書であれば、

- 「所得の内訳書」に報酬・源泉徴収税額を記載

- 第二表の「所得の内訳」欄に報酬・源泉徴収税額を記載

- 第一表の「源泉徴収税額」の欄に支払った源泉徴収税額を含むトータル金額を記載

します。

e-Tax(作成コーナー)・申告ソフトであれば、

- 事業所得又は雑所得の入力欄に収入金額・源泉徴収税額を記載

あとは、第二表→第一表へと自動連動してくれます。

更正の請求

申告済の年度であれば、遡って確定申告のやり直しをします。

税額が増える場合は修正申告といい、税額が減る場合は更正の請求といいます。

その年度の申告をしていなければ、期限後申告になります。

更正の請求ができるのは、申告期限から5年以内です。

損も得もしない

今日は、得意先から過去の仕事について、源泉徴収税額の支払い要請があった場合、どのように対処するのかについてお伝えしました。

昔の仕事について、「税金を払え」と言われれば、誰しもウッとなるわけで。

そこは冷静になり。

遡って請求されたら、支払えばいいでしょう。

支払ったうえで、確定申告で差し引きすれば損も特もしません。

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>