生前、土地を遺産分割したときの評価額(時価)を自分で計算する方法

<プロフィール・ご依頼>

Contents

遺産分割のしかたは生前に

将来、自分の相続を考えたときに、どのように遺産分割するのか?

キチンと決めていればいいですが、決めていないと揉めるリスクは高まります。

現預金が十分にあればいいですが、不動産だけだとなおのこと。

どの不動産にどれだけの価値があるのか、早めに知っておきたいところです。

とはいえ、不動産鑑定士に依頼すればそれなりの費用が発生します。

不動産鑑定士に依頼せずに土地の価値を知るにはどうすればいいのか?

専門家でなくてもできる方法をお伝えします。

生前、土地を遺産分割したときの評価額(時価)を自分で計算する方法

専門家でなくても、土地の評価を知る方法は2つあります。

- 固定資産税評価額を基準に計算する方法

- 相続税評価額を基準に計算する方法

この2つの評価を基準に時価を算定します。

固定資産税評価額を基準に計算する

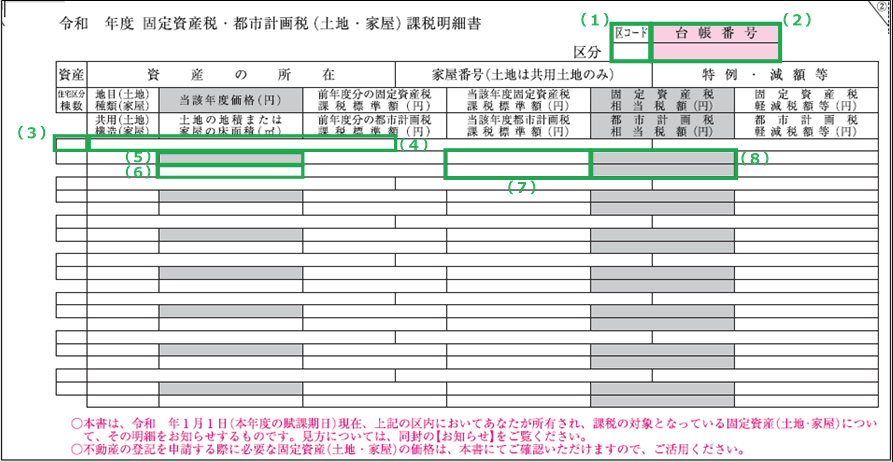

固定資産税評価額は、お住いのある市町村の役場で固定資産税評価証明書をとれば、そこに記載してあります。

また、評価証明書をとらなくても、納税通知書にも評価額が記載されています。

納税通知書は、不動産をお持ちであれば、毎年5月上旬に自宅に送られてきます。

)大阪市HP

上の通知書だと、(5)の「当該年度価格(円)」に書かれた金額が固定資産税評価額です。

市町村によっては、「評価額」とのみ書かれています。

土地の固定資産税評価額は、公示価格(一般的な取引価格)の7割り程度に設定されています。

よって、この固定資産税評価額を0.7で割り戻せば、一般的な取引価格に近いであろう時価がわかる仕組みです。

仮に、所有する土地の固定資産税評価額が、21,000,000円だとすると、

- 21,000,000÷0.7=30,000,000円

になります。

不動産が複数あれば、それぞれの評価額を割り戻して合計すれば、土地トータルの時価がわかります。

あくまで目安ですので、実際にそれだけの価値があるかどうかケースバイケースでしょう。

相続税評価額を基準に計算する

土地の評価をする場合、相続税を計算するときに使う路線価評価があります。

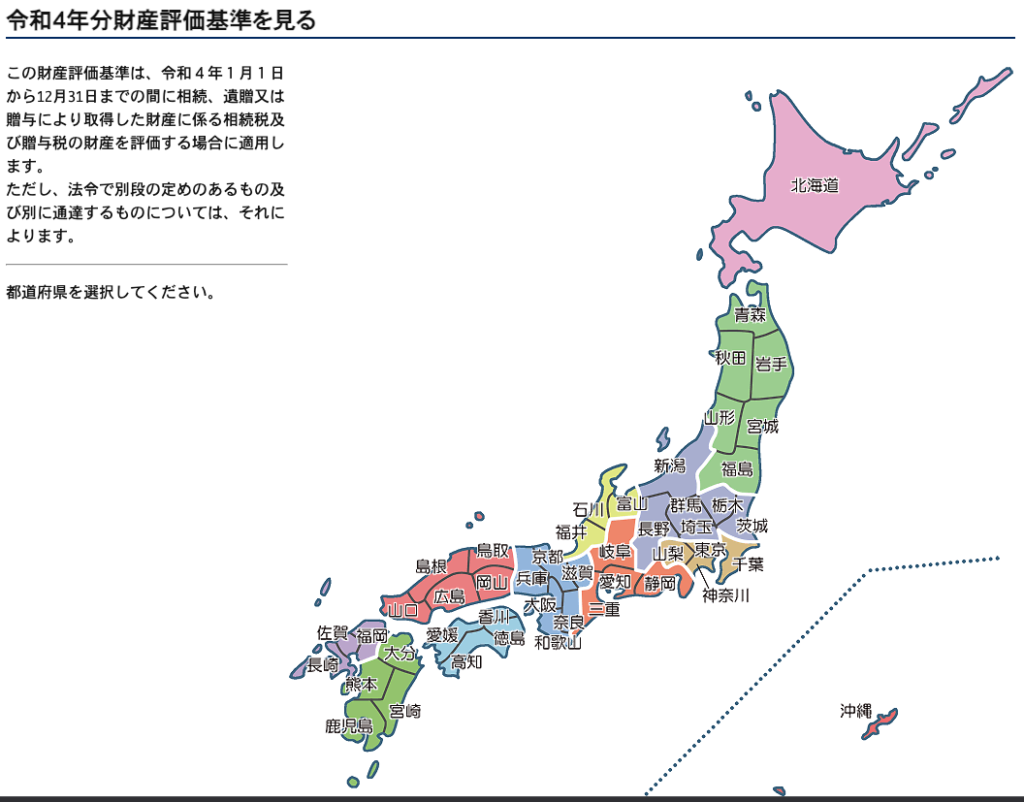

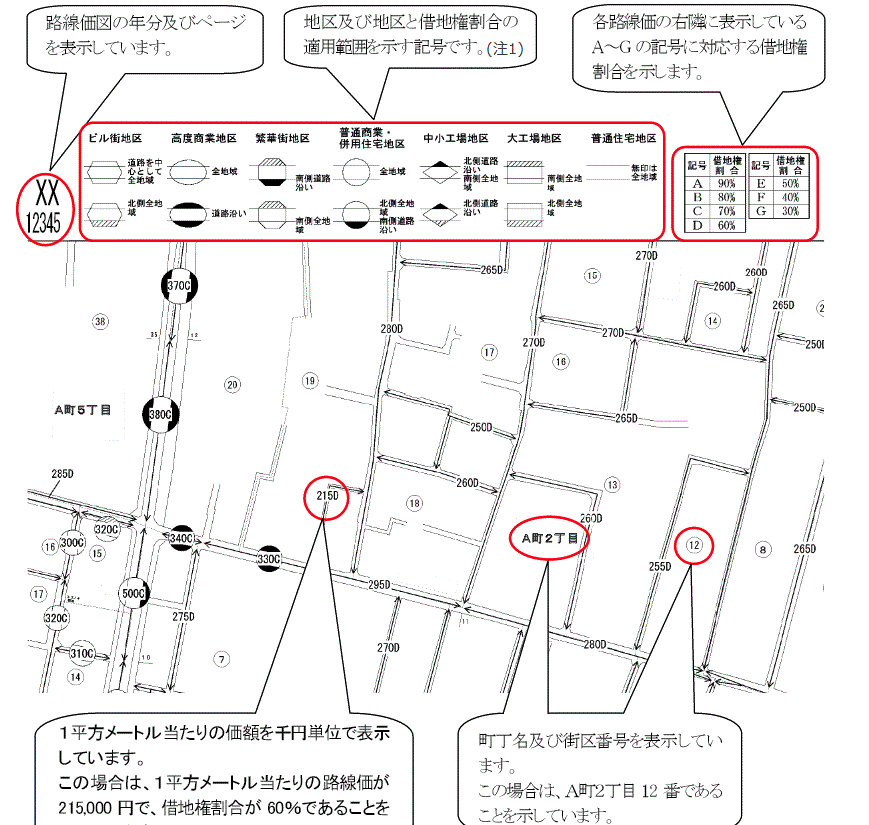

路線価評価は、国税庁のホームページに掲載されています。

)路線価 国税庁HP

地図上の都道府県をクリックすれば路線価図が表示されます。

)路線価評価 国税庁HP

路線価評価は、所有する土地が面する道路に定められた路線価を基準にして計算します。

図の左にある215Dに面する土地であれば、1㎡あたりの路線価は215,000円ということ。

これに地積を乗ずることで路線価評価がわかります。

仮に、地積が350㎡だとすると、

- 215,000✕350㎡=75,250,000円

になります。

ただし、これは更地の価格なので、土地を誰かに貸しているときは、借地権部分を差し引きます。

路線価のあとのアルファベット表示は、その借地権の割合です。

[aside type=”normal”] 借地権がある場合や2以上異なる路線価があるケースは割愛します。[/aside]

固定資産税評価額が時価の7割評価であるのに対して、路線価評価は時価の8割程度と言われています。

先ほどの事例で計算すると、

- 75,250,000円÷0.8=94,062,500円

となります。

生前、遺産分割するにあたっての目安となる金額を知りたいのであれば、どちらで計算してもよいでしょう。

You Tubeでもお話していますので、よろしければ御覧ください。

)You Tube 生前、土地を遺産分割したときの評価額(時価)を自分で計算する方法

相続税の試算もしておく

正確な金額を知りたければ、不動産鑑定士に依頼するのが一番ですが。

ざっくりした金額で良ければ、固定資産税評価額でも路線価評価のどちらでもよろしいかと。

路線価評価がわかれば、そこから相続税の試算をしておくことをおすすめします。

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>