フリーランスが確定申告で間違いやすいポイントを列挙<No 1141>

<プロフィール・ご依頼>

Contents

申告書の提出は、2021年1月4日から

2020年も残すところ、あと半月となりました。

年が明けると確定申告のシーズンとなります。

申告書の窓口提出は2月16日から3月15日までですが、e-Taxによる電子申告であれば年明けの1月4日から受け付けてくれます。

今から準備をしておけば、受付初日の4日に提出するのも不可能ではありません。

煩わしいことは早めに済ませておきたいところです。

お客様には既に声かけをして、申告資料が徐々に集まりつつあります。

事業を初めてまだ日が浅い方だと、知らないことも多いでしょう。

確定申告をするにあたって、間違えやすいポイントをいくつか挙げてみます。

フリーランスが確定申告で間違いやすいポイント

持続化給付金・所得税での取り扱い

コロナで売上が前年対比で50%割れした事業者に対して、持続化給付金が支給されました。

- 個人・・・最高100万円

申請したら満額支給を受けるケースが多いなか、もらった給付金は経理上どう取り扱うのか?

一時所得や雑所得として申告するのですか?

とお問い合わせいただくことがあります。

高額なお金をもらったら、何かしら申告が必要と考えなくもないですが。

持続化給付金は困窮する事業者の所得を補てんするために支給されたお金なので、事業上の収入として取り扱います。

勘定科目は売上ではなく、「雑収入」として挙げておきましょう。

青色決算書であれば、2ページ目の月別売上の一番下にある「雑収入」の欄に記載します。

ここに給付金の額を記載しておけば、1ページめの決算書トップの売上金額に加算されることになります。

売上と分けておけば、翌年以降に自分が決算書見たときに、給付金100万円を受けたことで売上が増加しているのがわかります。

持続化給付金・消費税での取り扱い

一方、フリーランスの方が消費税の課税事業者である場合、持続化給付金は消費税の計算上売上に含めて計算するのか?

持続化給付金など給付金と名がつく収入は、損失を補填するために国や行政から支援されるお金です。

こういった収入は、消費税の計算上課税対象外となり、収入に含めないことになっています。

入院給付金

契約中の保険を解約したり満期で、一時金や年金としてもらう場合、一時所得や雑所得として申告する必要があります。

一方、怪我や病気で入院したときの入院給付金は所得として取り扱いません。

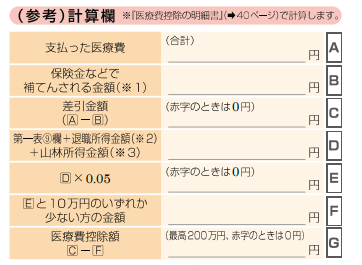

入院給付金は所得にならず、医療費控除を受けるときの支出した医療費の額からマイナスします。

仮に、入院で総額100万円の支払いをし、これに対して80万円の入院給付金を受けることができたのであれば、

医療費100万円−入院給付金80万円=20万円

が医療費控除の対象となる金額となります。

上から二段目の「保険金などで補てんされる金額」で差し引きます。

支払った保険料の取り扱い

フリーランスの方が保険料を支払った場合、

- 決算書で経費にするのか?

- 所得控除として申告書で差し引くのか?

迷われることがあります。

決算書で保険料として経費となるのは、事業収入を得るために直接必要となる保険料です。

- 事業所の火災保険

- 設備の損害保険

- 営業車の自動車保険

などがあたります。

一方、自分自身に掛けた生命保険や年金、あるいは自宅にかけた地震保険料などは、経費とはならず生命保険料控除や地震保険料控除などの所得控除として申告書で差し引くことになります。

社会保険料

社会保険料の取り扱いは立場により異なります。

自分が事業主であり、社員さんやパートさんが社会保険に加入しているのであれば、事業主として半額負担しなければなりません。

この場合の半額負担は、福利厚生費や法定福利費として事業所得に係る経費となります。

一方、社員さんが給料から天引きされた社会保険料は、社会保険料控除として所得から差し引くことができます。

給与所得だけならば年末調整だけで完結しますし、確定申告が必要な方であれば社会保険料控除の欄に金額を忘れずに記入しましょう。

食事代やコーヒー代

仕事上の関わりのある方との食事代やコーヒー代は、接待交際費として経費になります。

これが、社員さんとであれば、福利厚生費として経費になります。

(ただし、給料として税金がかかることもあります)

では、フリーランスの方が自分1人でコーヒーを飲んだ場合はどうなるのか?

得意先に早めに着いたので、近所のCafeで資料を確認していたら事業に必要な経費として判断できます。

この場合は、会議費など、交際費や福利厚生費とは別の科目をつくっておくと後で見るときに確認しやすいです。

- 得意先と・・・接待交際費

- 社員さんと・・・福利厚生費

- 自分だけ・・・会議費

ただし、単なる外食費やスーパーで買った食材を経費にすることはできません。

ポイントは、「その売上を得るために必要な支出であるのかどうか」です。

このあたりの判断は人柄が出ます。

自分に厳しいから「儲かっている」わけでもないですし、自分に甘いから「儲かっていない」わけでもありません。

ただ、チカラになりたいと思うのは前者の方になります。

<メルマガ「社長の仕事術」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>