資金不足で事業を潰さない経理と数字の見かた。ポイントはフローで見る

<プロフィール・ご依頼>

)資金不足で事業を潰さない経理と数字の見かた

Contents

伸ばすのは、帳面をチェックするチカラ

経理が大事とはわかっていても、本業に集中するあまり、経理をおざなりにされている方も少なくないでしょう。

経理と言っても帳面を付けるだけではありません。

帳面があれば決算や申告ができますが、事業を継続させるとなると、別のチカラが必要になります。

必要なことは、つけた帳面をチェックするチカラ。

このチェックの目が行き届いていれば、事業を潰すことなく続けることはできます。

正確な帳面をつくることも大事ですが、それ以上に大事なのがチェックすることなのです。

資金不足で事業を潰さない経理と数字の見かた

経理した帳簿をどうやってチェックしていくのか?

単に、売上・経費・利益を確認するだけでなく過去の数字と比較すること。

それも、前年でだけでなく複数年。

最低3年、できれば5年、欲を言えば創業からすべての期間をチェックすることで、現在地が正確に読み取れるようになります。

私がお客さまや自分の数字をチェックするときに使っている資料は次の4つです。

- 月次推移試算表

- 月別の売上・経費・利益 5年分

- 三期損益比較表

- 資金繰り表

月次推移試算表

まずは、ベースとなるのが月次推移試算表です。

月次推移試算表は、通常の試算表のうち売上・経理・利益といった損益の部分を月ごとに並べたもの。

単月の試算表を見るのもいいですが、単月だと現在地しかわからないので過去との比較ができません。

毎月の月初に推移試算表を見ていくことで、その年度のスタートからどういった数字の流れになっているのか読み取れるようになります。

それぞれの数字が月ごとに並んでいるので、イレギュラーな数値があればすぐに気づきます。

このあたりのチェックも、1円まで把握するのではなく、他の月と比べて倍になっていないか、桁が増えていないか、ぐらいの精度で構いません。

こうしたチェックを毎月やっていると、無駄な出費を早めに止血することができます。

金額の比較だけでなく、これまでなかった経費が突如現れたときには、その支出が発生した原因をチェックする。

逆に、毎月発生している数値がなければ、漏れの可能性があるのでチェックする。

単月の試算表だと見えないミスが見えてきます。

月別の売上・経費・利益 5年分

月次推移試算表は、1年間のなかで月ごとの数字の移り変わりでしたが、次は、

- 売上

- 経費

- 利益

といった項目ごとに、前年以前の過去と比較していきます。

スタートから3年目であれば、過去2年と現在の3年分を。

スタートから5年目であれば、過去4年と現在の5年分を。

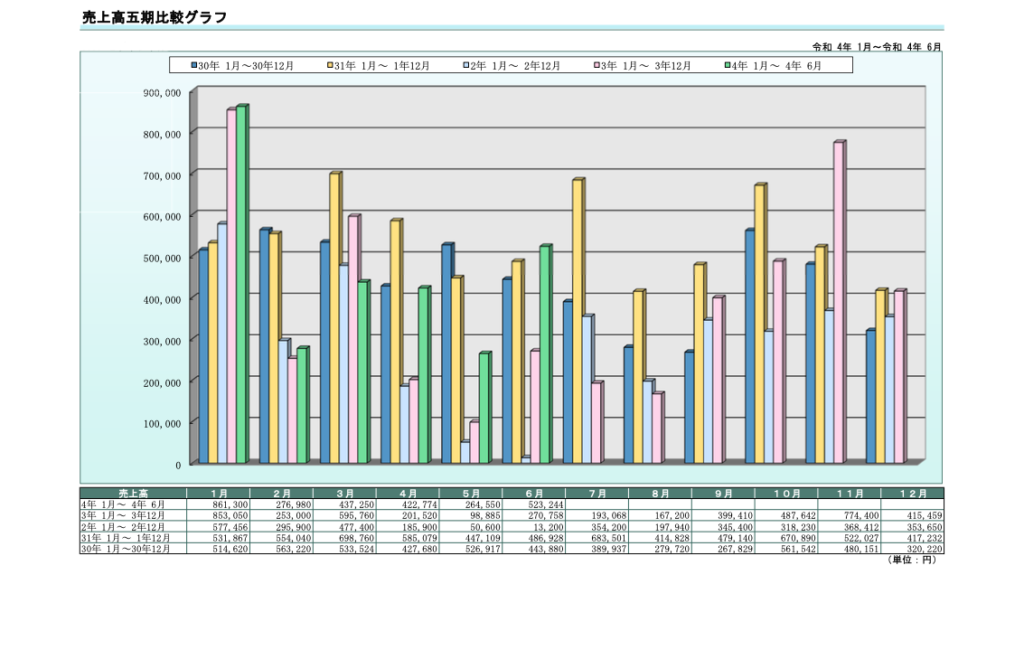

)売上高五期比較グラフ

)売上高五期比較グラフ

過去3年や過去5年で並べることで、同じ月でどれくらいの変動があるのか確認できます。

「閑散期だから仕方がない」ではなく、閑散期でも例年と比べることで微妙な変化を知ることができます。

売上が減っているにもかかわらず経費が増えていれば、その原因を突き止めます。

過去と現在は変わらなくとも、原因を突き止めることで、どの数値を見直せばいいのか明らかになります。

三期損益比較表

これまでの資料では、金額で比較していましたが、三期比較では金額ではなく割合でチェックします。

売上を100%として、その他の経費が売上に対してどの程度の割合なのか?

これまでの金額でチェックの場合、数値の増減幅が大きくなると異常センサーが働きます。

ただ、売上が伸びているのに、経費(特に変動費)の多さに目くじらを立てていると、本来必要な投資をすることができずに機会損失を招くことになります。

金額の増減だけでなく、対売上の割合を知ることで、前向きな営業活動を進めることができます。

これまで外注費の割合が10%だったのが、当期は20%に増えていれば人件費の増加であることがわかります。

社員の退職を補うため、一時的に外部で補っているのであれば問題ありません。

逆に、社員や自身の動きが変わらず、かつ、売上が伸びていないのに外注費割合が増えていると、人件費が利益を圧迫していることがわかります。

月次推移試算表だけだとわからない数値増減の是非がわかるようになります。

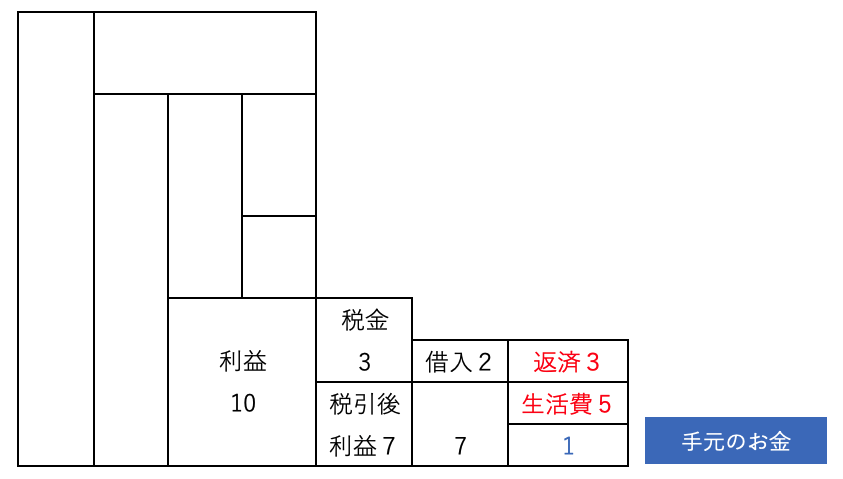

資金繰り表

最後にもう一つ。

これまでの3つは、過去と現在を比較するツールでしたが、次の資金繰り表は未来の数字を語るツールになります。

決算書だとお金の残高を決算日の一時点で把握しましたが、資金繰り表は将来に渡ってフローで流れを見ていきます。

将来のお金の動きがわかるので、赤字で倒れるリスクを減らすことができます。

ポイントは、そのリスクを事前に知ることができるということ。

事前に知ることができるので、資金が底をつくまでに改善できる時間があります。

これが、資金繰り表(キャッシュフロー表)が持つ最大のメリットです。

売上がどれだけ増えていても、その売掛金の回収サイトが3ヶ月や4ヶ月であれば、その間に資金が底をつくリスクはあるわけで。

資金が底をつけば、事業を続けることはできず。

こうしたことは、他のツールでは把握できません。

故に、将来の予測をするのであれば、売上や利益だけでなく、お金の動きが把握できる資金繰り表をつくると良いでしょう。

3ヶ月後に資金がショートするとわかっていれば、経費を減らすか、借入れを起こすか、あるいはオーナー自らが資金を注入するといった対策をとることも可能です。

資金繰り表があれば、黒字なのに事業がストップすることが避けれます。

数字はフローで見る

今日は、資金不足で事業を潰さない経理と数字の見かたについてお伝えしました。

売上や経費・利益といった数値を1点で見ていてもなかなかわからないものです。

儲かってるか、そうでないかはわかっても、将来、事業がどうなるのかというのはなかなか見えてきません。

ここで挙げ4つの資料をつくっていれば、仮に売上が減ったとしても、何らかの対策をとることで、その後も事業を続けることができる確率は高くなります。

前半3つのツールは、税務顧問と毎月定額プランで、資金繰り表は、資金繰りサポートでご提供しています。

<メルマガ「独立・開業メールマガジン」>

毎週月・木曜の正午に配信。

法人・個人問いません。独立されているかた向け。

駅のホームで電車を待ちながら読めるくらいの内容です。

メルマガに対する質問や疑問にも応えます。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>