電帳法の届出をしてなければ青色65万円控除は受けられないのか?

<プロフィール・ご依頼>

Contents

払ってなくても受けられる控除

2/16から確定申告の窓口受付がスタートしました。

ネットだと1/4から受付てくれてますので、すでに申告を済ませたかたもいらっしゃるでしょう。

今回、はじめてのかたとって確定申告は、判断しなければならないことがたくさんあります。

- 事業をやっていれば何が経費になって何が経費にならないのか?

- 不動産購入時の土地・建物割合って?

- 減価償却費の計上はどうするのか?

- 経費として計上する事業専有割合は何%?

- 源泉徴収税額って?

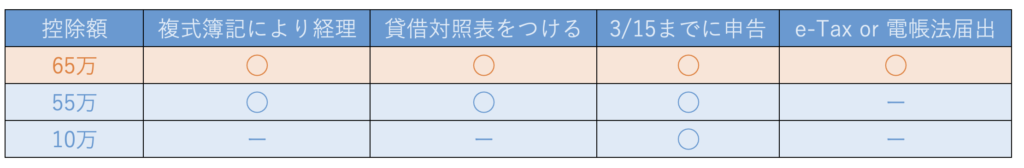

- 青色申告特別控除は10万 or 55万 or 65万?

税金は、誰しも少なくしたいものですから、経費は最大限に入れたいと思うのが普通でしょう。

基本、実際に支払った金額が経費となるのですが、払ってなくても経費(控除)となるものもあります。

その一つが、「青色申告特別控除」です。

青色申告書を提出した上で、さらに一定の要件を満たしていれば、10万(最大65万円)の控除を受けることができます。

10万と65万が選べるのなら、できれば65万の控除を受けたいもの。

ただし、65万円の控除を受けるためには、色々と要件があります。

電子帳簿保存法による帳簿の保存と届書の提出です。

これ聞いただけで、「10万でいいわ」ってなっちゃう人がいるでしょうが、電帳法の要件を満たしていなくても、65万円の控除を受けられます。

電帳法の届出をしてなければ青色65万円控除は受けられないのか?

10万円の控除

65万控除の前に、まずは10万円の控除を抑えておきましょう。

「めんどくさいから白色でいいや」って青色申告をしないでいると10万円の控除を受けることができず、支払う税金の額も増えてしまいます。

10万の控除を受けるためには、まずは、青色申告の承認申請書を提出すること。

申請期限は、適用を受けようとする年の3/15 or 開業から2ヶ月以内のいずれか遅い日まで。

青色申告の申請をしていれば、あとは翌年の3/15までに申告書を提出していればOKです。

青色申告特別控除は青色申告の特典であって、青色申告は3/15までに提出することが要件とされているからです。

3月15日を超えて申告書を提出すると、青色申告が取り消されて10万円控除が受けられなくなります。

55万円の控除

次に55万円の控除。

55万円の控除は、青色申告書を期限内に提出した上で、申告書に貸借対照表を合わせて提出した場合に受けることができます。

確定申告で提出する書類は、申告書と決算書(事業をしていれば)。

その決算書には、売上・仕入・経費・利益といった商いに関する情報が書かれた損益計算書と12/31時点の現金・預金・売掛金といった資産や買掛金・借入金といった負債が書かれた貸借対照表があります。

損益計算書の提出は必須項目ですが、貸借対照表の提出は必須でなく任意です。

任意なので提出する必要はありません。

ただ、貸借対照表を提出すれば、より正確な資料を提出してくれたとして55万円の控除を受けることができます。

では、貸借対照表を作る難易度はどの程度なのか?

まず、会計ソフトを導入していれば、ある程度のところまでは出来上がります。

ただし、売上や経費だけでなく、現金や預金といった資産の項目や、買掛金や借入金といった負債の項目の年末残高をキチンと合わせておかなければなりません。

こうした残高を申告前でいっきに合わせようとするのは骨が折れます。

日々のルーティンに落とし込んで、こまめな帳面付とチェックは欠かせません。

では、会計ソフトは使わずに手書きの帳面だと貸借対照表をつくることができないのか?

そのなことはありません。

- 現金帳

- 預金帳

- 売掛帳

- 買掛帳

といった帳面を備えて、年末の残高を合わせていれば問題ありません。

自分が使いやすいほうを選べば良いでしょう。

65万円の控除。電帳法の届出が必要か?

最後に65万円の控除。

65万円の控除を受けるには、まずは55万円の控除の要件を満たしているかどうか?

55万円の要件を満たしていれば、65万円控除のスタートラインに立つことができます。

その上で、次のいずれかの要件をクリアしていること。

- 電帳法による帳簿の保存と届出

- e-Taxによる申告

結論、電帳法に合致していなくとも、e-Taxにより申告書を提出していれば65万円の控除を受けることができます。

電帳法をクリアするのは面倒でも、e-Taxによる申告であればできそうですよね。

e-Taxで申告しているにもかかわらず、国税庁の作成コーナーや会計ソフトの申告で10万円控除や55万円控除を選ぶのはもったいないこと。

貸借対照表を付けた上で、e-Taxで提出すれば65万円の控除は受けられます。

もう一つ、複式簿記の要件が55万と65万にはありますが、貸借対照表をつくるには、

- 会計ソフトの利用

- 手書きの帳面で資産・負債の残高を把握

がなければ完成できません。

(帳面付けせずに、適当な数字を貸借対照表に書いたものは含みません)

この2つは複式簿記の要件にも合致しているので、貸借対照表が完成できれば複式簿記もできていることになります。

インボイスが先決

電帳法をクリアせずに65万円控除を受けるための要件についてお伝えしました。

電帳法による帳簿の保存と届出をしていれば特段話す内容でありませんが、保存も届出もしてらっしゃらないかたのほうが多いことを考えれば、こうやってアナウンスしておくことで65万円控除を利用するかたがいらっしゃるかと思って書いてみました。

電帳法は、今後の動向を見ながらで状況に合わせていく。

それよりも、インボイス関係をしっかりやっておくほうが先決でしょう。

<編集後記>

2月20日 火曜日

5時起床

明日の月次ミーティング準備、所得税・消費税申告書を重点チェック、月次オンラインミーティング。

午後からテンポ走46分、ブログ更新。

週末から娘が風邪でダウンしていました。

月・火と休んで今日から登校しています。

病院へ連れていったり、ご飯や薬の用意、氷枕を取り替えたりなどしてましたが、

仕事の合間でいい気分転換になりました。

<メルマガ「社長の仕事術」>

よろしければ、登録お願いいたします。

こちらから

<You Tubeチャンネル「独立・開業コンサルタント 税理士 ユウジロウ」>

You Tubeで動画配信しています。

よろしければ、チャンネル登録お願いいたします。

こちらから

<単発・スポット>